住宅購入を考えるとき、多くの方が一番気になるのは『予算』ではないでしょうか。

住宅購入の際、多くの方が住宅ローンを利用しますね。

「自分の年収でいくら借りられるのか?」「無理なく返せる金額は?」「頭金はいくら必要?」と、不安の多い人も少なくないはず。

この記事では、年収別の住宅ローン借入可能額、無理なく返せる金額の目安、そして返済計画の立て方について解説します。これから住宅の購入を検討される方は、ぜひ参考になさってくださいね。

目次

年収の何倍まで借りられる?

従来、住宅ローンで借りられる金額は「年収の5倍が目安」と言われてきました。

しかし、これはローン金利が3%前後で推移していたバブル期の常識。

現在は長期固定金利は1%台、変動金利は1%を切る水準で推移しています。そのため、以前の常識が必ずしも当てはまるとは限りません。

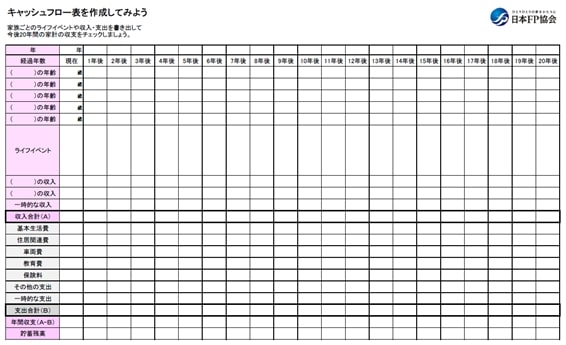

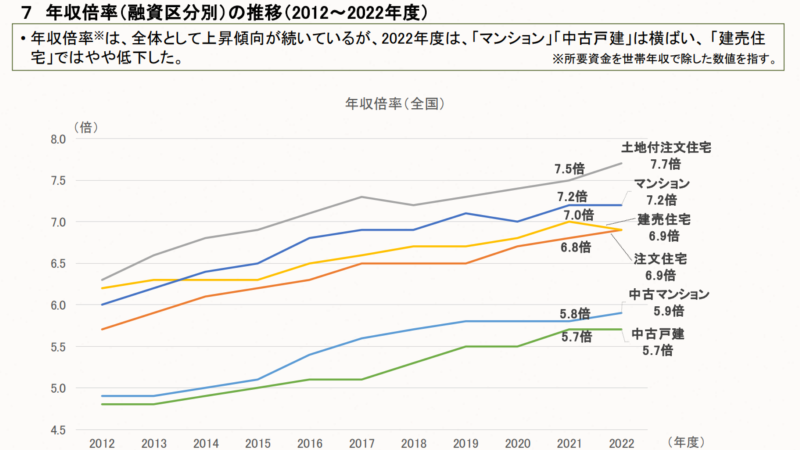

下図は2022年度の住宅金融支援機構の調査結果データで、実際に住宅を購入した方が「年収の何倍の金額を借入できたか」の平均値をグラフにしたもの。

新築では、戸建の注文住宅が7.5倍、マンションが7.2倍。中古でも、マンションが5.9倍、戸建が5.7倍となっています。

多くの方が、年収の5倍以上の借入ができていることが分かりますね。

年収倍率(融資区分別の推移) 出典:住宅金融支援機構 「2022年度 フラット35利用者調査」

年収ごとの借入可能額の目安

住宅ローンを借りるためには、金融機関の審査を通過する必要があります。

住宅ローンは個人に対する融資としてはもっとも高額であり、返済期間も最長35年と非常に長くなります。そのため、お金を貸す側の金融機関(銀行・信金・労金・ネット銀行など)としても、「返済能力に不安がある人には貸したくない」という本音があるのです。

金融機関は、年収や年齢・勤続年数・個人信用情報などをチェックし、融資の可否や限度額(借入可能額)を審査します。

借入可能額は、年収に対して年間の返済額が占める割合(返済負担率)をもとに算定されます。多くの銀行では、返済負担率35%(年収400万円未満の場合は30%)以内が合格ラインです。

(※主要都市銀行や、住宅金融支援機構のフラット35の基準です。中にはもっと厳しく、25%程度を合格ラインとしている銀行もあります)

この「返済額」は、元本だけでなく、利息も込みの金額です。

審査の段階では、まだ融資実行時点の金利相場がわからないため、審査金利(審査用の仮の金利)を決めて返済負担率を計算します。審査金利は銀行によって異なりますが、たいてい3.5~4.0%で計算されます。

(※例外はフラット35。審査時点の実行金利で審査されます。そのため銀行系ローンと比べて大きな借入が認められやすいです)

なお、年収はご家族と合算することも可能です。民間銀行のローンであれば「ペアローン」、住宅金融公庫のフラット35であれば「連帯債務」といって、共働きの夫婦や親子で組めるローン商品が用意されています。

年収別・借入可能額一覧表

では、一般的な銀行の審査基準にしたがって「返済負担率35%(年収400万円未満の場合は30%)・審査金利4.0%・返済期間35年・ボーナス払いなし」という条件で計算すると、借入可能額(元金)は最大いくらになるのでしょうか。

以下の表から、ご自身の年収に近い欄をご覧ください。

| 年収 | 借入可能額(元金) |

| 300万円 | 1,693万円 |

| 400万円 | 2,634万円 |

| 500万円 | 3,293万円 |

| 600万円 | 3,952万円 |

| 700万円 | 4,611万円 |

| 800万円 | 5,269万円 |

| 900万円 | 5,928万円 |

| 1,000万円 | 6,587万円 |

| 1,100万円 | 7,245万円 |

| 1,200万円 | 7,904万円 |

※フラット35「ローンシミュレーション」を使用して算出

※実際の審査では、物件の担保価値、自動車ローンや学資ローンなどの借入状況、勤務先や勤続年数などが総合的に考慮されるため、限度額はケースバイケースで変わります。上記はあくまで目安とお考え下さい。

ローンについて調べてみると「返済負担率(返済比率)は、20~25%が安心」というアドバイスをよく目にしますね。この返済負担率20~25%という数字は、適用金利を前提とした考え方です。つまり、基準金利から金利優遇による引下げ幅を差し引いたものであり、割引された金利で計算した場合の数字ということになります。

現在の金利相場は1%前後で推移しています。しかし金融機関の審査では、将来の金利上昇や景気変動のリスクをあらかじめ見込んでおくため、審査金利は3.5~4.0%と高めに設定されています。

仮に「適用金利1.0%、返済負担率25%」として計算してみましょう。この場合、年収500万円では3,690万円。600万円で4,428万円。700万円で5,166万円となります。

一方で上記の表、つまり銀行の審査基準では、借入可能額は年収500万円で3,293万円。600万円で3,952万円。700万円で4,611万円です。

比較すると、銀行の審査基準の方が厳しいことが分かりますね。

「返済負担率(返済比率)が20〜25%であれば審査に通る!」と安易に考えてしまうと、実際の審査でビックリ、ということがあるかもしれません。

毎月の返済額の目安

年収に対する借入可能額(元金)の目安について分かったところで、次に気になるのが「毎月の支払いはいくらになるのか?」という点です。

先ほどの年収に対する借入可能額の表に基づいてお金を借りた場合、月々の返済額がいくらになるのかを計算してみましょう。上記の借入可能額と同様に、フラット35シミュレーションを使用し、35年ローン・ボーナス払いなし・実行金利1.3%として試算しました。

| 年収 | 借入可能額(元金) | 毎月返済額の目安 |

| 300万円 | 1,693万円 | 5.1 万円 |

| 400万円 | 2,634万円 | 7.9 万円 |

| 500万円 | 3,293万円 | 9.8 万円 |

| 600万円 | 3,952万円 | 11.8 万円 |

| 700万円 | 4,611万円 | 13.7 万円 |

| 800万円 | 5,269万円 | 15.7 万円 |

| 900万円 | 5,928万円 | 17.6 万円 |

| 1,000万円 | 6,587万円 | 19.6 万円 |

| 1,100万円 | 7,245万円 | 21.5 万円 |

| 1,200万円 | 7,904万円 | 23.5 万円 |

※フラット35「ローンシミュレーション」を使用して算出

現在、賃貸物件にお住まいの方は、いま払っている家賃と比較してみるとイメージしやすいでしょう。ご自分の年収帯の欄を見て、いまの家賃と比べて高いか安いか比較してみてください。

ただし、戸建てではなくマンションを購入予定の場合は、注意しなくてはいけない点があります。

マンションはローンの支払いに加え、管理費・修繕積立金も毎月支払うことになる、ということです。

管理費・修繕積立金の金額は、物件によって異なりますが、目安は両者を合わせて3万円程度。

仮に年収600万円の場合、限度額いっぱいまで借り入れてしまうと、月々の返済額に管理費・修繕費を加えると14.8万円の住居費がローン完済までかかる計算になります。

マンションの購入を検討されている方は、月々の返済に無理がないか、生活を圧迫してしまわないかをよく考えて借入希望額を決定する必要があります。

無理なく返せる金額の考え方

無理な借入をすると金融機関への返済できなくなったり、家計が破綻してしまう恐れも。借入額を検討する際は、「最大いくら借りられるか」という視点に加え、「いくらなら無理なく返せるか」という視点も重要です。

先ほどは年収から借入可能額を算出しましたが、毎月の支払額から借入額(元金)を逆算する方法があります。

「これなら毎月無理なく支払える」という金額から、借入額の総額を考えてみましょう。いま賃貸物件にお住まいの方は、現在支払っている家賃を参考にすると良いでしょう。

家賃から逆算する借入額の目安

下表は、月々の返済額と、マンション管理費・修繕積立金込みの住居費(管理費・修繕費は合計3万円としました)、そこから逆算した借入額(元金)の総額を算出したものです。フラット35ローンシミュレーションを使用し、35年ローン・ボーナス払いなし・実行金利1.3%で計算しました。

現在の家賃を参考に、毎月無理なく払えそうな金額の欄をご覧ください。

たとえばマンション購入を希望している人で「管理費・修繕費込みで、14万円以ほどなら毎月無理なく払える」という場合、適正な借入額は3,710万円となります。

| 月々の返済額 | (マンションの場合) 管理費・修繕費込みの住居費 |

総借入額 |

| 5万円 | 8万円 | 1,680万円 |

| 7万円 | 10万円 | 2,361万円 |

| 9万円 | 12万円 | 3,035万円 |

| 11万円 | 14万円 | 3,710万円 |

| 13万円 | 16万円 | 4,384万円 |

| 15万円 | 18万円 | 5,059万円 |

| 17万円 | 20万円 | 5,733万円 |

| 20万円 | 23万円 | 6,745万円 |

※フラット35「ローンシミュレーション」を使用して算出

ただし、現在の家賃の金額をそのまま当てはめてしまうのは危険な場合も。

たとえば、ローンを組んだ後、子供が生まれて産休・育休を取ることになったり、親の介護費用がかかることになったり、予定していなかった収入の減少が発生する場合も考えられます。自分やご家族のライフスタイルの変化も見込んで、余裕ある返済計画を立てることが重要です。

返済計画のポイント

住宅ローンを返済している間には、結婚や子供の誕生・子供の入進学・自動車の購入・住宅のリフォームなど、お金のかかるイベントが数多く待ち受けています。また将来の老後資金を蓄える必要もありますし、万一に備えてある程度の余裕資金も保持しておかねばなりません。

これらのイベントや不意の出費への蓄えをしておかないと、住宅ローンの返済が不能になりマイホームを手放さざるを得なくなるかもしれません。

ローン返済計画を考えるときは、将来のライフイベントと必要なお金を考慮して適切な借入額を設定することが、重要なポイントとなります。

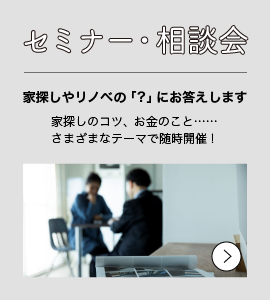

ライフプランの作成

人生には多額の資金が必要になるイベントも多いです。半面、お金に余裕ができる時期もあります。

たとえば子育てや教育にはお金がかかりますが、逆に子どもが独立すれば資金に余裕が出てくるでしょう。

このようにライフステージにおいては、個人差はありますが、世帯ごとにキャッシュフローに不足する時期と余裕ができる時期があるのです。

「いつどのようなライフイベントがあり、想定される資金がいくらなのか」を書き出し、家族のライフプランを作成してみることをおすすめします。

これにより将来のキャッシュフローの過不足を予測して、無理のない返済計画を立てることができ、老後に必要な貯蓄額も形成しやすくなるでしょう。

日本FP協会のホームページに、キャッシュフロー表のダウンロードサイトがあります。キャッシュフロー表の作り方についてもこちらに説明がありますので、人生の資金計画の見通しを可視化してみるとよいでしょう。

完済時の年齢も考慮して

無理なくローンを組むには、借入時期(返済開始年齢)も重要なポイントです。

住宅ローンの返済期間は最長35年まで設定することができますが、多くの銀行が完済時年齢を80歳と規定しています(中にはさらに厳しく、75歳という銀行も)。

つまり、最長である35年ローンを組めるのは、遅くとも44歳まで。45歳を超えると返済期間は短くなっていく一方。それに比例して、借入可能額も年々少なくなっていきます。

また、審査では健康状態もチェック対象となるので注意が必要です。「もっと収入が増えてからでないと購入に踏み切れない」という方も多いですが、時期を待っている間にもし健康を害してしまったら、融資を受けること自体が困難になる可能性があります。

ローン破綻のリスクを避ける秘訣は、「ローンを組むならなるべく早いうちに」ということ。そして、自分の家計状況や予測でき得るライフスタイルの変化に合った借入額はいくらか正しく知ることです。

おわりに

「融資が最大いくら認められるか」は銀行の審査基準を知れば算出できますが、「いくら借りて何年で返済するのが最適か」はご自身の年収やライフスタイルによって変わってきます。ライフプランを作成してしっかりシミュレーションし、ゆとりある返済をしましょう。

住宅リノベーションのひかリノベでは、物件探しからリノベーションの設計・施工までワンストップで提供するリノベーション会社です。

社内に宅建資格のあるコーディネーターが在籍し、物件探しや資金計画のご相談を承っております。住宅ローン審査のサポートや適正な予算のご相談、住まいとお金の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。