住宅ローンを利用してマイホームを購入した人は、一定の条件のもとで所得税や住民税の還付が受けられる、「住宅ローン控除(住宅ローン減税)」。

住宅ローン控除による還付を受けるためには、住宅を購入した初年度は、確定申告をおこなう必要があります。サラリーマンにとっては、確定申告はあまり馴染みがありませんね。

この記事では、住宅ローン控除を受けるための確定申告の方法を分かりやすく解説します。必要書類とその入手先、そして申請書類の書き方が、この記事を読めば解ります。

目次

住宅ローン控除とは

「住宅ローン控除(住宅ローン減税)」とは、住宅ローンを組んでマイホームを購入すると、一定期間、所得税の一部が控除される(払い過ぎた税金が戻ってくる)制度です。所得税だけでは控除しきれない場合には、住民税からも控除されます。

控除期間は、新築で13年間、中古で10年間です。

ただし、控除を受けるためには、一定の要件を満たす必要があります。

控除率は、新築も中古も一律0.7%です。年末時点のローン残高の0.7%相当が、所得税から(控除しきれない分は住民税からも)控除されます。住宅ローンの返済を続けて残高が減ってくると、それに伴い、控除額も年々少なくなっていきます。

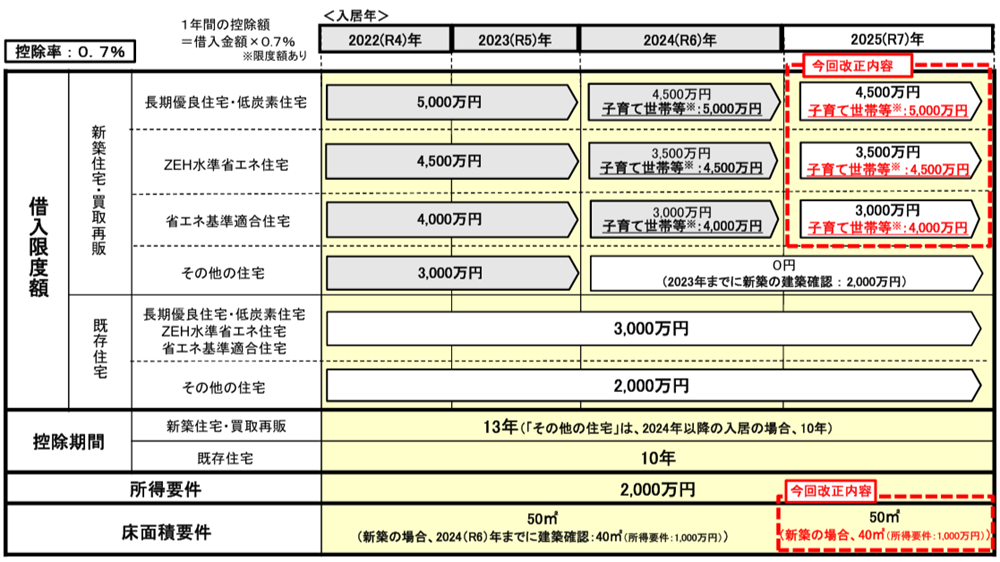

控除の対象となる年末のローン残高の金額には上限があり、その金額は入居した年と住宅の種類によって異なります。

下図は、上限額や要件といった住宅ローン控除の概要をまとめたものです。

新築は省エネ住宅のみが控除対象で、省エネ性能が高いほど上限額も高くなります。

中古は一般住宅も控除対象ですが、省エネ住宅のほうが上限額は高めに設定されています。

住宅ローン減税の概要(出典:国土交通省『令和7年度住宅税制改正概要』)

控除が適用されるための条件

2024年度入居分からは、新築や買取再販(業者が売主のリフォーム済み中古物件)の場合、一定の省エネ性能を満たす住宅のみが控除の対象となります。

中古の場合は、省エネ住宅ではない一般住宅でも控除が適用されます。

この他にも、控除を受けるためには次のような一定の要件があります。

- 自ら居住する住宅であることこと

- 10年以上の住宅ローンを組むこと

- 世帯年収が2,000万円以下であること

- 住宅の床面積が50㎡以上であること(年収1,000万円以下の世帯は40㎡以上)

- (中古住宅の場合)新耐震基準に適合していること

- (リフォームの場合)工事費用が100万円以上であること

ポイントは、「世帯年収が2,000万円以下」の部分。2021年までは所得要件は3,000万円が上限でしたが、2022年改正で要件が厳しくなっています。

もう一つのポイントは、中古特有の要件「新耐震基準」。2021年までは「RC造は築25年以内、木造は築20年以内」と限定されていましたが、2022年改正で「新耐震基準の物件はすべて対象」に緩和されました。

このように、従来の控除制度からは要件が一部厳しくなったり、逆に緩和されたりしているので注意が必要です。

控除要件については別途特集記事もありますので、詳しく知りたいという方はぜひ併せてご覧ください。

2022年税制改正による変更点

住宅ローン控除制度は、2022年の税制改正により控除期間や控除率、対象となる住宅が変更されました。控除の対象となる物件が変更され、控除の上限額も引き下げられています。

2022年以前は「新築/中古の別なく一律で控除期間10年、控除率1%」だったものが、法改正によって「控除期間は新築・再販13年、中古住宅・リフォーム10年」「控除率は0.7%」に。対象となる住宅は「新築・再販は省エネのみ。中古は通常の住宅も対象」に変更されました。

控除の対象となる要件についても、前述のとおり一部変更がありました。

所得要件が、「3,000万円以下」から「2,000万円以下」へと厳しくなりました。

一方で、中古の耐震基準要件は「RC造は築25年以内、木造は築20年以内」から「新耐震基準」へと緩和されました。

住宅ローン控除制度は、2025年12月31日まで継続が予定されています。その後の継続や変更は、現在のところ未定です。

初年度は「確定申告」を行う

住宅ローン控除の申請方法は、1年目は確定申告を行います。

確定申告の期間は、毎年2月16日から3月15日。

たとえば2024年11月に住宅を購入したケースだと、2025年2月16日~3月15日の間に確定申告をする必要があります。

確定申告では、「確定申告書」「(特定増改築等)住宅借入金等特別控除額の計算明細書」に必要事項を記入し、所定の必要書類を添えて、最寄りの税務署またはe-Taxで申告します。

申告に必要な書類と、その入手方法

1年目に行う確定申告では、申告時に記入する「確定申告書」「住宅借入金等特別控除額の計算明細書」のほか、所定の証明書類が必要です。

必要書類は複数あり、入手先も役所・勤務先・不動産会社など多種多様。申請時に漏れがないよう、早めに準備しておきたいものです。

下表は、1年目の確定申告で必要な書類とその入手先・入手方法をまとめたものです。申告前のチェックリストとしてご利用ください。

|

必要書類 |

入手先 |

入手方法 |

|

源泉徴収票 |

勤務先 |

年末調整後に交付。年内に転職した方は前職・現職の2枚必要。 |

|

住宅ローン年末残高証明書 |

金融機関 |

11月~翌1月(金融機関により異なる)に送られてきます。発行依頼が必要な金融機関もあるので注意。 |

|

土地・建物の登記事項証明書 |

法務局 |

地域の窓口、もしくはオンラインで取得できます。 |

|

土地・建物の売買契約書 |

売主(不動産会社) |

契約時に売主と交わしたもの。万一紛失した場合は不動産会社に相談を。 |

|

工事請負契約書 |

リフォーム会社 |

工事の契約時にリフォーム会社と交わしたもの。紛失した場合はリフォーム会社に相談を。 |

|

増改築等工事証明書 |

リフォーム会社 |

完工引き渡しの際にリフォーム会社から受け取ったもの。紛失した場合はリフォーム会社に相談を。 |

|

住宅借入金等特別控除額の計算明細書 |

税務署 |

地域の窓口、もしくは国税庁HPで取得。インターネット上で作成できます。 |

|

確定申告書 |

税務署 |

地域の窓口、もしくは国税庁HPで取得。インターネット上で作成できます。 |

以前は住宅ローン控除の申告手続きを行う際に住民票の写しを添付する必要がありましたが、マイナンバー制度の導入により、原則として住民票の写しの添付は不要となっています。

築古の耐震基準適合物件を購入した場合

さらに、「昭和57年より前に建築された(旧耐震時代の)中古住宅ではあるが、耐震診断を受け、新耐震基準に適合していることが証明されている物件」を購入した方は、耐震性の証明として、次のいずれかの書類が必要となります。

|

必要書類 |

入手先 |

入手方法 |

|

耐震基準適合証明書 |

売主(不動産会社) |

引き渡し前に受け取る必要あり。物件の購入申込時に、不動産会社をつうじて相談を。 |

|

既存住宅売買瑕疵保険の付保証明書 |

注意点は、この二つの書類はいずれも「物件の引き渡し前」に取得する必要があるということ。発行には時間がかかるため、場合によっては引き渡し日の調整が必要です。調整は不動産会社がおこないます。この物件を購入しようと決めたら、そのタイミングで不動産会社に相談をしましょう。

書類をすでに受け取っている方は、証明書の日付が2年以内かどうかをチェックしてください。もし2年を過ぎている場合は、証明書を再度取り直す必要があります。

省エネ住宅を購入した場合

認定住宅(認定長期優良住宅または認定低炭素住宅)、ZEH水準省エネ住宅、省エネ基準適合住宅に適合する場合は、次の証明書が必要になります。

|

必要書類 |

入手先 |

|

|

共通 |

住宅用家屋証明書 |

司法書士(物件の引き渡し時に登記書類として渡されます) |

|

長期優良住宅 |

長期優良住宅建築計画の認定通知書 |

市区町村役所(認定後に郵送で届きます) |

|

認定長期優良住宅建築証明書 |

リフォーム会社 |

|

|

認定低炭素住宅 |

低炭素住宅建築物新築等計画の認定通知書 |

市区町村役所(認定後に郵送で届きます) |

|

認定低炭素住宅建築証明書 |

リフォーム会社 |

|

|

ZEH水準省エネ住宅・省エネ基準適合住宅 |

建設住宅性能評価書 |

リフォーム会社 |

|

住宅省エネルギー性能証明書 |

||

確定申告書類の書き方

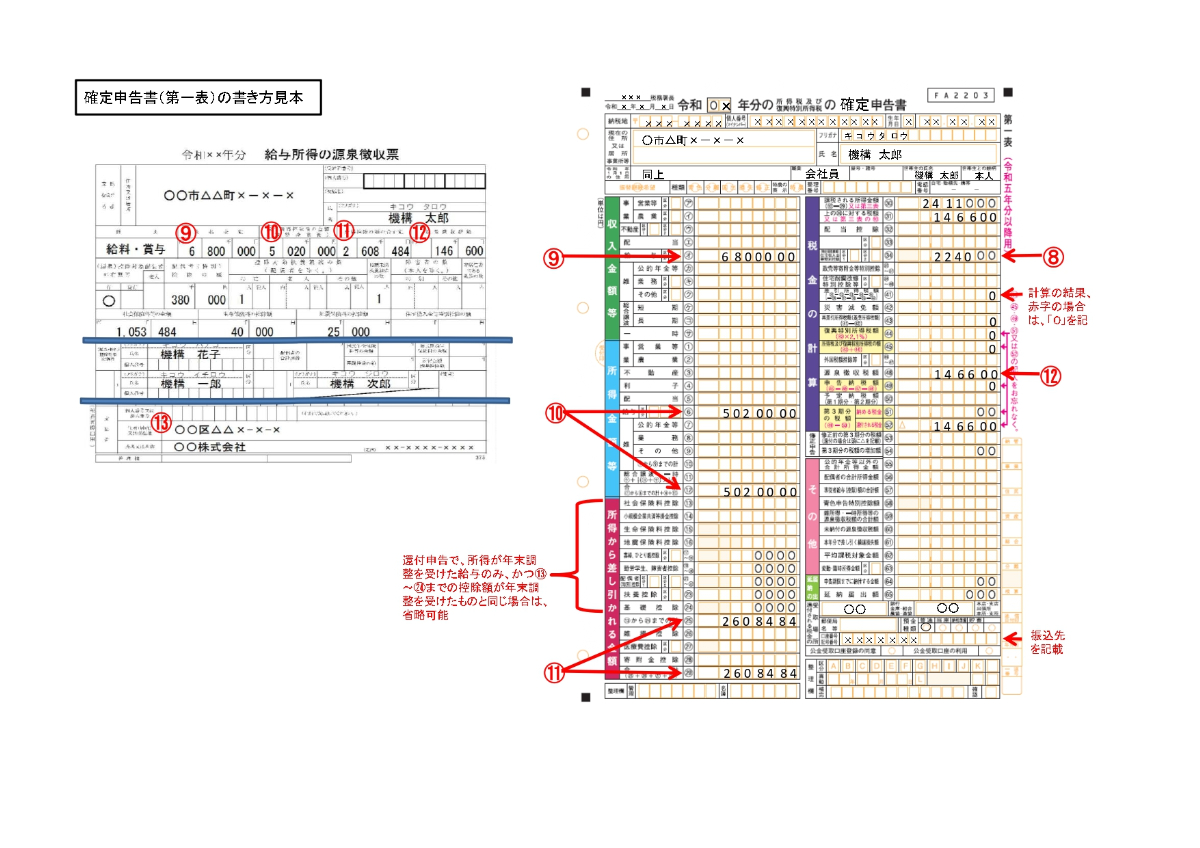

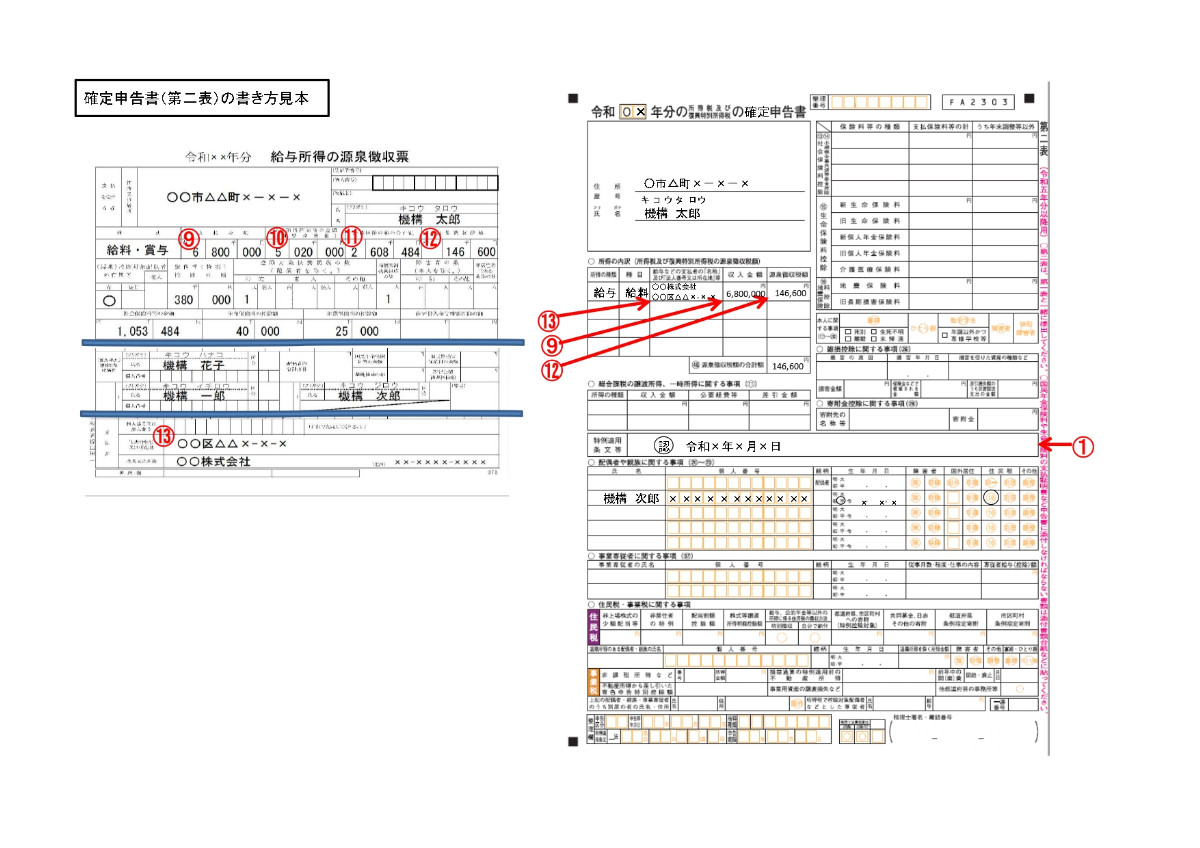

ここでは、住宅金融支援機構HPの見本をもとに、「確定申告書」「住宅借入金等特別控除額の計算明細書」の書き方をおさらいしていきましょう。

まずは「確定申告書」。こちらは給与所得や控除金額を申告する書類です。

2023年1月から給与所得者などが使っていた申告書Aは廃止となったため、会社員の方も申告書Bを使用します。

確定申告書(第一表)の書き方見本(出典:住宅金融支援機構)

確定申告書(第二表)の書き方見本(出典:住宅金融支援機構)

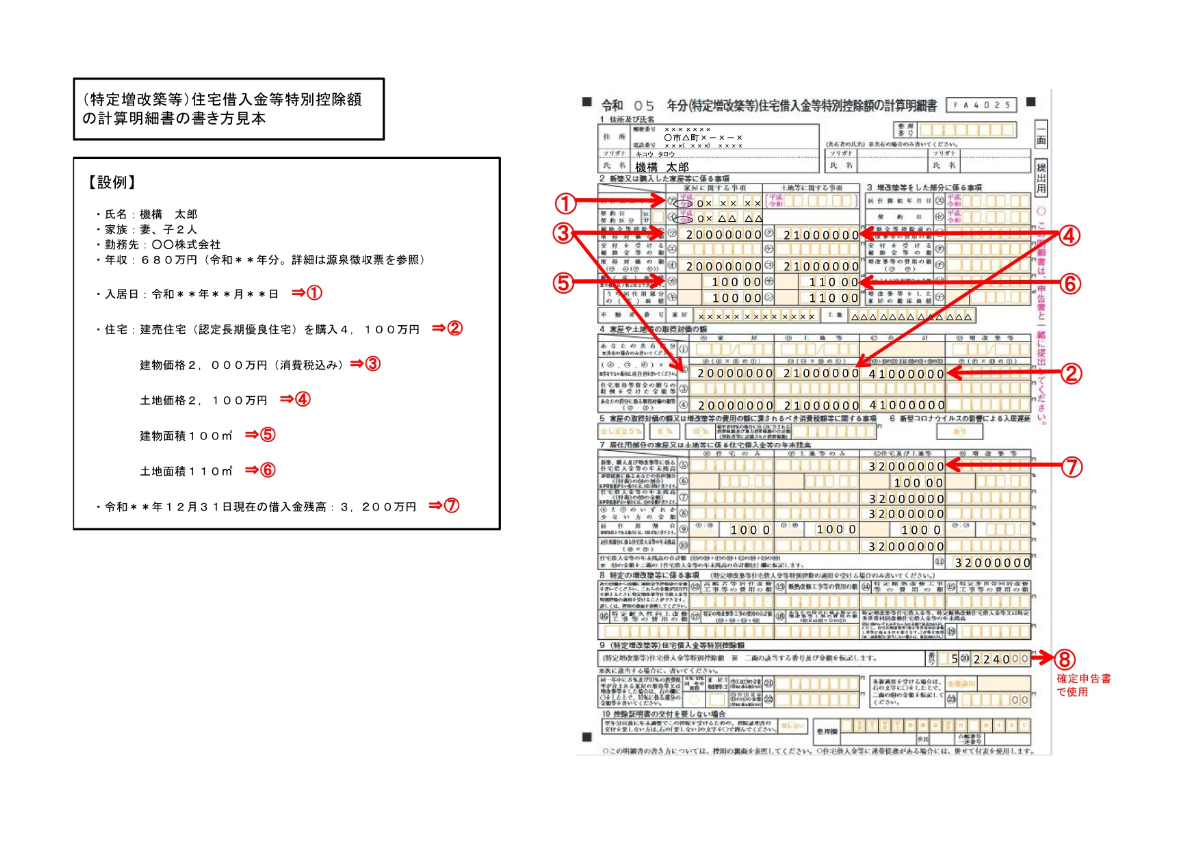

続いて「(特定増改築等)住宅借入金等特別控除額の計算明細書」。こちらは入居日や土地・建物の価格、年末時点のローン残高を記入します。

住宅借入金等特別控除額の計算明細書の書き方見本(出典:住宅金融支援機構)

税務署で確定申告をする場合には、その場で書き方を教えてもらうことも可能です。

自宅でe-taxを利用する場合には、国税庁HPに案内が記載されていますから、そちらも参考にご覧いただくとよいでしょう。

2年目以降は「年末調整」で申請

あなたが会社員(給与所得者)の場合、2年目以降は確定申告の必要はありません。年末調整で手続きができます。

1年目に確定申告をすると、税務署から2年目以降の申告書がまとめて送られてきます。年末調整の際、その年度の申告書と、住宅ローン残高証明書を提出しましょう。

住宅ローンの残高証明書は、毎年年末調整時期になると金融機関から送られてきます。

(※自営業やフリーランスの方は、2年目以降も確定申告をすることになります)

ふるさと納税と併用できる?

ふるさと納税と住宅ローン控除制度は併用可能ですが、手続き方法には注意が必要です。

ふるさと納税とは、居住地域以外の自治体に寄付することで、住民票や所得税の控除を受けられる制度。ふるさと納税による控除を受けるには、会社員の場合は確定申告の必要がない「ワンストップ特例制度」を利用するのが一般的です。

ただし「ワンストップ特例制度」の利用条件の一つに、「ふるさと納税以外の確定申告をする必要がない給与所得者(会社員)」とあるので、住宅ローン控除のための初年度の確定申告が必要な方は、ワンストップ特例制度は利用できません。ふるさと納税の申し込み時には、「ワンストップ特例制度を利用しない」を選択するようにしましょう。

おわりに

2022年の税制改正により、住宅ローン控除制度にはいくつかの大きな変更がありました。対象の物件や控除期間、控除率が変わり、新築や再販物件は要件が厳しくなった一方で、中古住宅はむしろ要件が緩和された部分もあります。リノベーション費用も住宅ローンで一緒に借り入れた場合には、リノベーション費用分についても、もちろん控除の対象となります。

控除を受けるには、初年度の確定申告が必須です。税金が戻ってくるといったメリットがある一方で、「書類の準備や手続きが大変」と感じる方も多いのではないでしょうか。そんな方は、ぜひこの記事を申請前のチェックリストとしてお役立てください。

当社ひかリノベでは、物件探しからリノベーション、資金計画までワンストップでお住まいづくりをサポートいたします。住宅ローン・資金計画の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。