住宅ローンを組んでマイホームを購入すると、一定の期間、所得税の一部が控除される「住宅ローン控除」が利用できます。きちんと手続きをすれば、税金の還付を受けることができるのです。

新築住宅以外に「中古物件でも適用されるのか?」「リフォーム費用にも適用されるのか?」と疑問に思っている方も多いのではないでしょうか。

住宅ローン控除制度は2022年の税制改正により、控除期間や控除率、対象となる住宅が変更されました。制度自体は2025年の12月31日入居分まで延長されましたが、控除の対象となる物件が変わり、控除の上限額も引き下げられました。

この記事では、2025年に住宅ローン控除を利用するための要件、控除の期間や金額、自分で申請する際の方法について、中古住宅を中心に解説していきます。

目次

住宅ローン控除とは?何がお得なの?

まずは、住宅ローン控除(住宅ローン減税)の概要についておさらいしましょう。

住宅ローン減税制度(正式名称は「住宅借入金等特別控除」)は、毎年末の住宅ローンの残高から一定割合の金額を、所得税から控除する制度です。所得税から控除しきれない場合は、住民税からも一部を控除します。

(厳密には、「毎年末の住宅ローンの残高」もしくは「住宅の取得対価」のうち、いずれか少ない方の額から一定割合を控除)

住宅であれば一戸建てでもマンションでも、新築でも中古でも利用できますが、一定の条件があります。

また、工事費が100万円以上のリフォーム(リノベーション)も対象となります。

2022年の税制改正によって、住宅ローン控除制度の内容も大きく変化しました。

ポイントは、控除期間と控除率、そして対象となる住宅です。

22年以前は「新築/中古の別なく一律で控除期間10年、控除率は1%」でしたが、改正によって以下のように変更されました。

住宅ローン控除の概要(2025年度)

- 控除期間………新築・再販は13年間、中古住宅やリフォームは10年間

- 控除率…………新築も中古も一律0.7%

- 対象となる住宅……新築・再販は省エネ住宅のみ、中古は通常の住宅も対象

対象の物件と、控除の適用条件

それでは、どのような物件が控除の対象になるのでしょうか。控除の適用条件と併せて解説します。

新築は省エネ住宅のみ、中古はすべての住宅が対象

改正後のポイントは、控除の対象となる住宅が限定されることです。

まず、新築や再販では「省エネ住宅のみ」が控除対象となり、その中でも住宅の質に応じて借入額の上限が分かれています。つまり、住宅の質によって最大控除額が変わるということです。

| 住宅の種類(新築・再販) | 借入限度額 | |

| 認定住宅(長期優良住宅・低炭素住宅の認定住宅) | 4500万円まで |

子育て世帯・ |

| ZEH(断熱性と省エネ量がZEH基準を満たす住宅) | 3500万円まで | |

| 省エネ基準適合住宅 | 3000万円まで | |

| その他の住宅 | 控除対象とならない | |

中古やリフォームは、省エネ住宅でない通常の住宅も控除対象となります。

借入額の上限は、通常の住宅より省エネ住宅のほうが高く設定されています。

| 住宅の種類(中古・リフォーム) | 借入限度額 |

| 省エネ住宅(認定住宅、ZEH、省エネ基準適合住宅) | 3000万円まで |

| その他の住宅 | 2000万円まで |

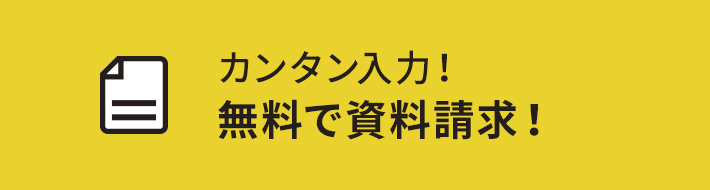

ここまでの内容をまとめた図表が、国交省から出ています(下図)。

住宅の質や入居年度によってこまかく設計がわかれていますが、図にするとわかりやすいですね。

なお図中の「既存住宅」というのは、中古やリフォームのことです。

住宅ローン減税の概要(出典:国土交通省『令和7年度住宅税制改正概要』)

控除を受けるための要件

まずは新築・中古にかかわらず満たさなくてはいけない要件から。前提として、下記の要件を満たす必要があります。

住宅ローン控除の基本の要件

- 住宅ローンを利用して住宅を購入した

- 所得が2000万円以下(2000万円超の年は控除されない)

- 借入金の償還期間が10年以上

- 購入した住宅は個人の居住用である(別荘、セカンドハウスは不可)

- 床面積が50㎡以上(所得1000万円以下の世帯は40㎡以上)

- 工事完了引き渡しから6ヶ月以内、控除を受ける年の12月31日までに入居する

- 2025年12月までに入居する

要件面でも、22年改正前と後では変化がありました。

一つ目が、所得の要件が「上限3,000万円」から「上限2,000万円」まで引き下げとなったこと。

二つ目が、住宅の床面積要件が「一律50㎡以上」から「所得1000万円以下の場合、40㎡以上」に緩和されたことです。

中古マンションで控除を受ける際の注意点

中古住宅の場合、さらに「新耐震基準に適合していること」が要件に加わります。

具体的には、1982年1月1日以降に建築された物件(登記簿上の建築日付)が当てはまります。

この築年数要件は、22年の改正前は「木造は築20年・RC造は築25年以内であること」となっていました。改正によって緩和されたということですね。

なお、1981年以前に建築された物件でも、耐震診断を受けて「新耐震並みの耐震性がある」と認められた場合は、控除を受けることができます。

この場合、次に挙げるいずれかの書類を用意し、耐震性を証明する必要があります。

- 耐震基準適合証明書

- 既存住宅性能評価書(耐震等級1以上)

- 既存住宅売買瑕疵保険付き証明書(既存住宅瑕疵保険に加入する)

ここで二点、注意事項があります。

第一に、マンションの場合、耐震診断・改修は個人では不可能であるということ。

第二に、上記の証明書は物件の引渡日までに発行されている必要があるということです。

したがって、築年が1981年以前の築古物件で住宅ローン控除を利用するためには、「すでに診断済みの物件で、必要な改修が完了しており、上記の書類も取得済みの物件」を購入する必要があります。

築40年を超えるマンションの購入を検討されている方は、物件探しの際に耐震基準適合証明書等の有無を確かめておくとよいでしょう。

リフォーム減税と併用はできる?

中古住宅を買ってリノベーションするなら、リフォーム減税制度(リフォーム促進税制)を利用して、所得税の控除を受けることも可能です。

2024年度の税制改正で、リフォーム減税も2025年12月31日まで延長が決定し、内容も拡充されました。

リフォーム減税制度は、ローンの利用の有無を問わず利用できる税制優遇制度です。

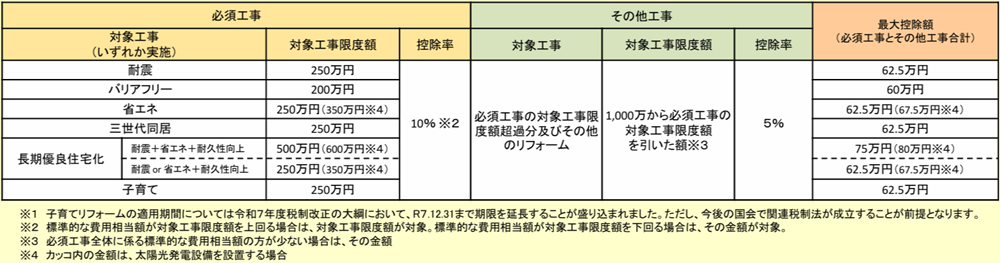

対象となっている工事をおこなうと、工事費用相当額の10%が、翌年の所得税から控除されます。

また必須工事の限度額を超える部分や、同時に行うその他のリフォーム工事についても、工事費用相当額の5%が控除されます(ただし対象範囲は無制限ではなく、「必須工事全体の標準的な工事費用と同額まで」と上限を定めています)

「工事費用相当額」とは、予め定められた「その工事にかかる標準的な費用」のことで、実際にかかった工事費用ではありません。

対象工事は、耐震、バリアフリー、省エネ、長期優良住宅化、三世代同居対応(キッチンや浴室、トイレ、玄関の増設)、子育て(対面式キッチンへの交換や防音性の高い床への交換、可動式間仕切壁の設置、転落防止の手すりの設置など)。

工事費用の限度額や、控除額の上限は、対象工事ごとに異なります。それぞれの金額は下図のとおりです。

出典:住宅のリフォームに係る税の特例措置(出典:国土交通省『住宅をリフォームした場合に使える減税制度について』)

ただし、リフォーム減税は、住宅ローン減税と併用することはできません。

中古住宅の購入に合わせてリノベーションをするなら住宅ローン減税、居住中の自宅を自己資金でリフォームするならリフォーム減税、という風に使い分けるのがベター。

固定資産税の軽減措置とは併用できる?

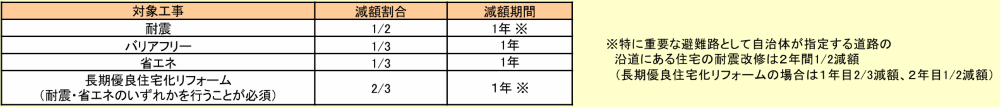

また、対象の工事をおこなうと翌年の固定資産税が一定割合減額される「固定資産税の軽減措置」という制度もあります。こちらも2024年度の税制改正で、2025年12月31日まで延長されることが決定しました。

対象となる工事は、リフォーム減税(所得税の減税)と同じです。減額率は下図の通り。

固定資産税(リフォーム促進税制)(出典:国土交通省『令和7年度住宅税制改正概要』)

こちらの制度も、住宅ローン控除との併用はできません。

が、リフォーム減税(所得税の控除)との併用は可能です。自己資金でリフォームをする場合、所得税控除を併せて利用するとよいでしょう。

※ただし、工事の内容によっては同時に受けることができないケースもあるため、利用時はリフォーム会社に個別にお確かめください。

控除を受けるための手続き

住宅ローン減税制度を受けるには、初年度(入居した年の翌年)は確定申告をしなければなりません。

確定申告は、毎年2月~3月に、地域の税務署にて行います。所定の書類に計算した金額などを記入して提出しましょう。

確定申告時に必要な書類

- 源泉徴収票

- 住宅ローン年末残高証明書(住宅取得資金に係る借入金の年末残高等証明書。金融機関から送られてくる)

- 土地・建物の登記事項証明書

- 土地・建物の売買契約書・工事請負契約書・増改築等工事証明書

- マイナンバーカード(もしくはマイナンバー記載の住民票+本人確認書類のコピー)

- 長期優良住宅、低炭素住宅の認定に係る証明書(長期優良住宅、低炭素住宅の場合)

会社員(給与所得者)の場合、確定申告をするのは初年度だけ。

2年目以降は年末調整で、勤務先に所定の書類を提出すればOKです。

具体的には、初めて確定申告をした年の10月中旬~下旬ごろ税務署から送られてくる「住宅借入金等特別控除申告書」と、銀行から送られてくる「借入金の年末残高等証明書」を会社に提出します。すると会社が年末調整で手続きをしてくれます。ご自身で手続きすることはありません。

自営業の場合は、2年目以降も初年度と同様に確定申告をおこないます。

なお、住宅ローン控除の申請は、世帯単位ではなく、ローンを借り入れている人(本人)が行います。夫婦や親子でペアローンを組んでいる場合は、2人がそれぞれ控除を受けることができます。

まとめ

住まいは一生に一度の高価な買い物ですから、できる限りお得に手に入れたいもの。物件探しも大事ですが、税制優遇や補助金を活用することもまた重要です。

この記事では、中古住宅で住宅ローン控除を利用する際のポイントや要件などについて解説しました。

2022年の税制改正で制度が大きく変わった住宅ローン控除。2025年入居分までは控除が適用されることが決まっていますが、来年以降は廃止、もしくは制度縮小となる可能性があります。今後の最新情報をしっかりチェックしていきたいところです。

一方で、省エネリフォームの補助金制度は年々拡充しています。変化が大きく、混乱してしまう人も少なくないでしょう。

ひかリノベでは物件探しからリノベーション、資金計画までワンストップで住まいづくりをサポートいたします。本来であれば物件は不動産会社に、リノベーションはリノベーション会社に……といった複数社とのやり取りではなく、一社で完結することが可能です住宅ローン金利や返済の計画にも詳しい、お金に関するプロも在籍しております。住まいづくりのご不安やご質問など、ご遠慮なくお問合せください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。