戸建てであれマンションであれ、住宅を購入するとき、多くの方は住宅ローンを組みます。

そして住宅ローンを組むときには、「団体信用生命保険(通称:団信)に加入するのが基本です。

団信には「3大疾病保障」や「8大疾病保障」といった特約が用意されていて、保証の内容を広げることができます。

果たしてこのような保障の特約は必要なのでしょうか?

この記事では「8大疾病」について、その概要や該当する病気の種類、保障の範囲や保険料(ローンに上乗せされる金利)について詳しく解説していきます。

住宅ローンを利用する予定があり、特約のどれを選べばいいか迷っている方は、判断のヒントになさってくださいね。

そもそも「団体信用生命保険」とは?

そもそも団体信用生命保険とは、どのような保険なのでしょうか。

団体信用生命保険、略して「団信」は生命保険の一種で、住宅ローン返済中にローン契約者が死亡または高度障害状態になったときに保険金が支払われ、ローンの残債を返済してくれる仕組みです。

高度障害状態とは、失明や神経、臓器の障がいで介護が必要な状態、四肢の欠損など比較的重度な障害状態を指します。

一般的に住宅ローンは、その世帯の家計の収入を主に賄う方(世帯主)が契約者(債務者)となります。

債務者の家族は、世帯主が死亡したり障害が原因で働けなくなっても、団信によって住宅ローンの支払いが全額行われるため、安心して引き続き自宅に住み続けられます。

一方、金融機関側も、債務者が死亡した場合でも残債を確実に回収できるメリットがあります。

そのため、多くの金融機関では、住宅ローン契約時に団信の加入を必須としているのです。

8大疾病保障とは?

では団信の特約にある「8大疾病保障」とはどのようなものなのでしょうか。

ローン商品を展開している多くの金融機関では、死亡や高度障害状態以外に、がんや脳卒中など保障の範囲を広げられる特約を設けています。その代表例が、「3大疾病特約」や「8大疾病特約」です。

3大疾病とは、「がん」「脳卒中」「心筋梗塞」の3つを指します。

保険会社によっては心筋梗塞に限定せず、「心疾患」として狭心症や心不全を含める場合もあります。

ただしどちらのケースも通常、慢性心不全は保証の対象となりません。

8大疾病とは、この3大疾病に「糖尿病」「高血圧症」「肝硬変」「慢性腎不全」「慢性膵炎」と5つの生活習慣病を加えたものです。

現在日本では2人に1人がガンと診断されると言われています。生活習慣病予備軍を含めると、ほとんどの人が何らかの病気にかかる可能性があるといっても過言ではありません。

病気の治療には不安や心配はつきもの。金銭面での不安だけでも解消できれば、安心して治療にのぞめるかもしれません。病気になったことで住宅ローンの残債が保険で完済できるようになれば、今までローン返済に充てていた資金を治療費に回したり、働き方を変えることも可能です。住宅ローンを契約する際「8大疾病特約」を付けるかどうかは、破綻のリスクを回避するために重要なポイントになります。

適用される条件は?

3大疾病や8大疾病の特約が適用される条件は、金融機関ごとに異なります。

一般的には、ガンの確定診断が出れば保険金が支払われ、住宅ローンの残債がゼロになります。

急性心筋梗塞や脳卒中については、ガンよりも厳しい条件が設定されている場合が多いです。たとえば「初診日から60日以上手術や入院により仕事に就けないとき」や「言語障害や麻痺などの後遺症が残っている場合」等。

糖尿病・高血圧症・肝硬変・慢性腎不全・慢性膵炎といった生活習慣病については、一律全額保証ではなく、「1ヶ月以上労働が制限される状態なら、最長12ヶ月間毎月の返済を肩代わりする」「13ヶ月以上労働が制限される状態なら、住宅ローンの残債がゼロになる」等、病状によって段階的に保障するという金融機関もあります。

団信加入時の審査についても、特約を付ける場合は通常の団信の審査よりも厳しくなる傾向があります。たとえば「年齢は20歳以上50歳以下、かつ完済時に80歳以下」「ガンの罹患歴がある人は特約を付けられない」「健康診断の提出が義務付けられる」といった条件がプラスされる場合も。

なお、ここで紹介した補償内容や適用条件は、あくまでも「よくある例」のひとつです。実際の補償内容や適用条件は商品によって個性がありますので、加入の際は保険会社や金融機関によく確認しましょう。

上乗せされる金利はいくら?

団信の保険料は、通常、住宅ローンの金利のなかに含まれます。

特約を付けた場合も同様で、金利が上乗せされます。

上乗せ分は金融機関によって差があるものの、メガバンク系では「ガン保障のみなら0.1~0.2%の上乗せ」「3大疾病特約は0.2~0.3%」「8大疾病特約は0.3~0.4%」としている銀行が多いようです。

仮に0.3%の上乗せになった場合、実際の返済額がどのくらい増えるかを、フラット35のローンシミュレーターで計算してみましょう。

適用金利は、通常の団信加入の場合1.260%です(ARUHIフラット35機構団信付:2023年6月現在)。

35年固定金利で借入金額を3000万円とすると、利息は712万円となります。

これに疾病特約を付けて金利が0.3%上乗せになると、利息は合計896万円になります。

つまり、35年間で184万円をプラスで支払うことになります。

1年に換算すると約5万3千円、1ヶ月に換算すると4,400円のプラスです。

これを高いと感じるか安いと感じるかは人それぞれ。現在医療保険や生命保険に未加入であれば、保険に入ったと思って特約を付けてもいいかもしれません。

ただし、団信の特約は途中解約ができません。住宅ローンの返済が終了すると、特約の契約も終了します。

年齢が上がってから保険に入り直すと、多くの場合、保険料金は高めになります。

そのため、最低限の保険は別で入りながらも、プラスαで団信の特約を付ける、という考え方もあるでしょう。

特約をつける人は多数派? 少数派?

実際にはどのくらいの人が団信の特約を付けているのでしょうか。

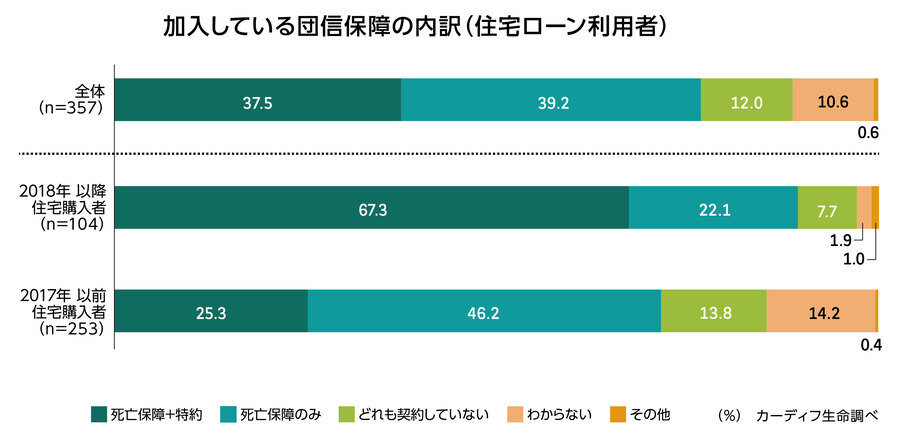

カーディフ生命がまとめた「第4回生活価値観・住まいに関する意識調査(2022)」によると、特約の加入率は全体の約4割です。

2018年以降の直近5年間に絞ると、ローンを利用して住宅を購入した人の67%が何らかの特約に加入しているという結果に。

住宅ローン利用者が加入している団信保障の内訳(出典:カーディフ生命「第4回生活価値観・住まいに関する意識調査(2022)」)

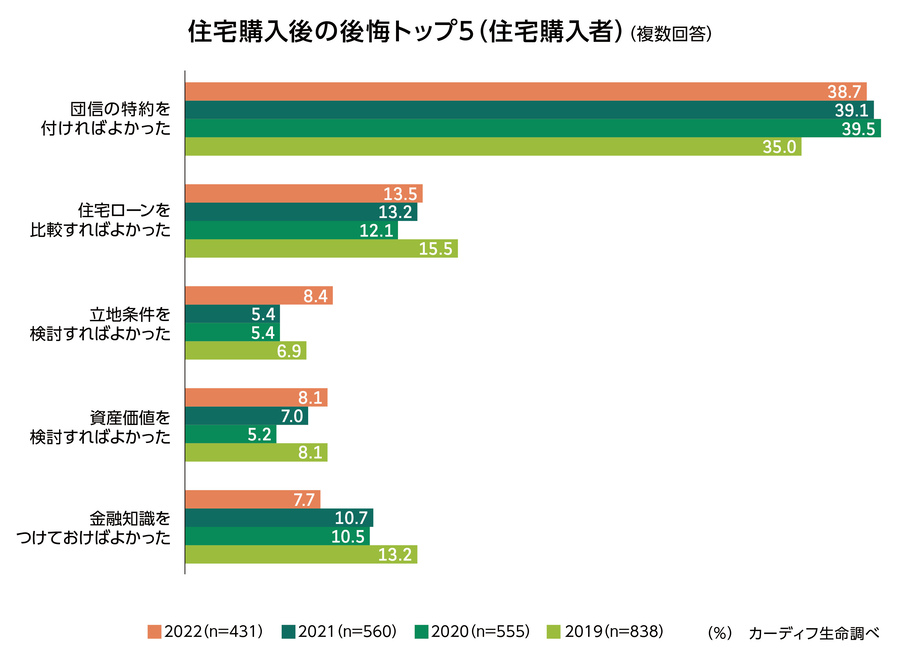

「住宅購入後の最大の後悔は?」という問いに対しては、「団信の特約を付けておけばよかった」と答えている人がダントツで多いという結果となっています。

住宅購入後の後悔トップ5(出典:カーディフ生命「第4回生活価値観・住まいに関する意識調査(2022)」)

前述の通り、特約を付けると200万円弱の負担増となります。それくらい負担が増えても「いざというときの備えが必要」と考える人の数は、確実に増加傾向にあるといえそうです。

おわりに

将来いつどんな病気になるかは予測しがたく、どのような備えが必要になるかも分かりません。リスクへの備えは当然大切ですが、保障内容を増やせば増やすほど保険料も高くなります。あなた自身の健康状態や住宅ローンの返済計画に応じて、個別に必要な備えを検討することが大切です。

住宅購入は、今まで何となく保険料を支払っていた、生命保険や医療保険の内容を見直す良い機会でもあります。現在加入している保険の保障内容を確認し、不足している部分は団信や特約で補う。逆に重複している部分があるようなら、この機会に不要な保険の整理を検討してもよいかもしれません。

ひかリノベでは家探しの相談に伴う、総合的なファイナンシャルプランのご相談も承っております。中古住宅を購入しリノベーションすることを、マイホーム取得の一選択肢としてお考えの方は、ぜひ資金計画からひかリノベにご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。