住宅ローン金利が、ほぼ底値となったいま、すでにローンを組んでいる方の中には「住宅ローンを払い過ぎているのでは……?」と思っている方もいるはず。

ローンの借り換えを検討されている方も多いのではないでしょうか。

また、3年固定・10年固定といった、当初固定型の金利プランでローンを組まれていた方は「固定期間が切れるタイミングで借り換えよう!」というケースも多いことでしょう。

しかし、借り換えには手数料や登記費用といった諸費用がかかることや、改めて審査を受ける必要もあるため、不安な点も……。

今回は『住宅ローンの借り換え』のメリット・デメリットを比較し、借り換えを検討するヒントとなる検証をしていきます!

2016/5/18初出→2020/1/23更新

目次

住宅ローンは返済中に「借り換え」ができる

住宅ローンは、同じ銀行で同じ条件のもと、利用し続けなくてはいけないというわけではありません。ご自身の希望に応じて、途中で借入れ先を変更してもいいことになっています。

ローンについて根本的に見直す場合、他の金融機関で新しくローンを組み、それまで利用していた銀行のローンを一括返済する「借り換え」を考えてみましょう。

より金利が低いローンに借り換えれば、返済の負担を軽減することも可能です。

とくに、いまは低金利なので、返済額を減らせるチャンスです。

住宅ローン金利が現在のような低水準となったのは、2016年から。そのため、2016年より前にローンを組んだ方は、借り換えによって今よりも完済までに支払う総額を大幅に減らせる可能性が高いのです。

借り換えのメリット

では、借り換えによって得られるメリットには、どんなものがあるのでしょうか。

借入当時の金利水準などによって払いすぎている人は、返済額を減らせる可能性が高いことはもちろん、経済状況の変化を見込んで金利プランを変更したり、近年サービスが充実してきている団信の保障を見直したり、といったことが可能となります。

返済額を減らせる

一番のメリットともいえるのが、総返済額を減らせることです。より金利の低い金融機関へローンを借り換えすることによって、月々の返済額を減らせることができれば、毎月の家計への負担も減らすことが可能です。

固定金利または変動金利に変更できる

「固定型と変動型は、どちらがいいの?」と悩まれる方もいるでしょう。

パーセンテージでいえば、変動型の方がリーズナブルではありますが、今後、金利が上昇するリスクを考慮する必要があります。

逆に、固定型はやや割高ですが、金利が上がる心配はありません。

「金利の変動リスクを避けたい」という方は、低金利のいまのうちに、全期間固定型への借り換えも視野に入れてみましょう。

今後、変化する可能性のあるご自身の状況(お子様にかかる学費や病気に備えた貯金など)に合わせて、借り換えの際にどちらの金利タイプにも変更することが可能です。

団信の補償を充実させられる

借り換えによって、団体信用生命保険(団信)の補償を充実させることも可能です。

団信とは、ローン返済中に契約者が、死亡または高度障害状態となった場合、住宅ローン契約者の負担が0円になる保険です。

最近では、「がんと診断確定された場合」「10種類の生活習慣病で180日以上継続して入院となった場合」などでも、住宅ローンの残債が0円になるものが出てきました。

また、婦人科疾患保障や介護補償といった内容の保障付き団信も増えています。

通常、住宅ローンの返済途中で団信を変更することはできません。しかし、借り換えのタイミングであれば、より補償の充実した団信に変更することが可能です!

借り換えの注意点

反対に、注意すべき点はどんなところでしょうか。

第一に、別の金融機関でローンを新たに契約することになるので、手数料等がかかること、そして審査を受け直さなくてはいけないため、状況によっては借り換えが難しい場合もある、ということです。

諸費用がかかる

借り換えには(新規借入と同様)銀行の事務手数料・保証料といった諸費用がかかります。

また、もとのローンを一括返済するために、繰上げ返済手数料がかかることもあります。

抵当権の登記費用も、もとのローンの抹消手続きと、新たなローンの設定手続きの両方が必要です。

そのため借り換えの際は、これらの費用も試算に入れたうえで、本当にお得になるのかどうかよく考えなくてはなりません。

審査がある

借り換えの場合も、新規でローンを組むときと同様に審査があります。

審査のポイントは新規の場合と変わらず、年齢・年収・勤続年数といった本人の属性や、車のローン・カードキャッシングなどの借入状況や返済負担率など。

借入当時ではなく、現時点の状況がチェックされますから、最近転職した・収入が減った・車の買い換えで新たにローンを組んだといった事情があると、結果も変わってくる可能性があります。

とくに注意したいのが、「過去の返済に延滞がないか」です。現在、返済に使っている口座と通帳が確認され、延滞が見つかった場合、まず審査は通りませんので注意が必要。

また、ほとんどの銀行で団信の加入を融資の条件としているため、「生命保険に加入できる健康状態であること」も必須です。

借り換えした方が良い人とは?

一般的に、以下の3つの条件に当てはまる場合、借り換えによるメリットがあるといわれています。

- 借り換え後の金利が、0.5%~1%以上低くなる

- 返済額の残高が1000万円以上

- 返済期間が10年以上残っている

これらの条件を満たしている方は、月々の返済額や総返済額を減額できる可能性が高いです。

まずは、現在のローンより金利がどれだけ安くなるか、団信の保障はどこまで付いていて、保障料はいくらか、借り換え諸費用はどれくらいかかるか、といったことをシミュレーションしてもらいましょう。

リアル店舗がある銀行であれば、窓口へ行って相談しても良いですし、電話やメールでの相談を受け付けている金融機関もあります。

リフォーム費用を一緒に借入できる

全ての銀行ではありませんが、リフォーム費用もいっしょに借入できる銀行も増えています。

リフォームローンは単独で利用すると金利が割高で、2%以上となる場合が多いですが、借り換えに合わせて、リフォーム資金も一本化して住宅ローンとして借り入れることができれば、住宅ローンならではの低金利かつ長期間の返済計画でリフォーム資金を借り入れすることができます。

とくに購入から10年、15年と経ち、そろそろリフォームを考える時期に来ている方は、こうした銀行を選ぶのがおすすめです。

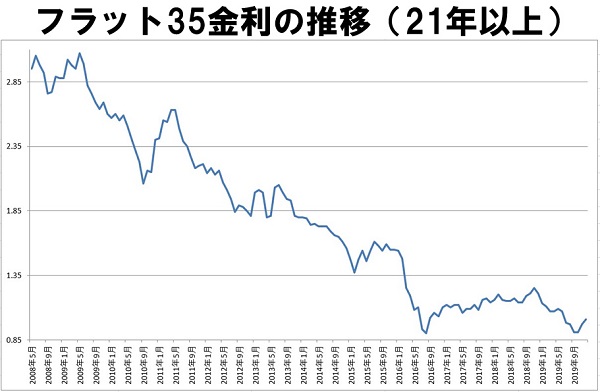

いまから10年前(2010年頃)というと、フラット35の金利(最優遇金利)は2.06~2.60で推移していました。しかし昨年(2019年)は0.91~1.13と、当時に比べて金利はかなり安くなっています。

参照:フラット35「借入金利の推移」(https://www.flat35.com/kinri/kinri_suii.html)

また、住宅ローンで借りた住宅資金は、リフォーム費用分も含めて住宅ローン減税の対象となります。

住宅ローン減税を利用するには、床面積や耐震性などの要件を満たす必要がありますが、これらの要件をクリアしていれば、毎年末時点のローン残高の1%が、所得税や住民税から控除されます。

つまり、金利とほぼ同額が、間接的に戻ってくるのです。

おわりに

住宅ローンの見直しのタイミングは、借り換えによって浮いた金額で、お得にお家を綺麗に、便利に変えられるチャンスでもあります。

この機会に、リフォームやリノベーションも考えてみてはいかがでしょうか。

当社、住宅リノベーションのひかリノベでは、物件探しからリノベーション、資金計画までワンストップでお住まいづくりをサポートいたします。住宅ローン・資金計画の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。