住宅ローンを選ぶとき、大きなポイントになるのが金利のタイプ。

景気によって金利が変わる変動金利、ずっと同じ金利が適用される固定金利、さてどちらを選ぶのがいいのでしょうか?

金利の低い変動金利型は確かに魅力的。でも将来の金利上昇も不安だ……。

いままさにローンを組もうとしている方も、そろそろマイホームを持とうとしている方も、自分に合ったローンはどれか、一度考え直してみませんか。

目次

変動金利と固定金利の違いは?

まず、変動金利と固定金利の違いとは何か、簡単に説明しましょう。

変動金利型

変動金利型のローンは、市中金利の変動に応じて、適用金利が見直されていくタイプのローンです。

金利水準は、他のタイプに比べて低く設定されています。

金利は、半年に一度見直されますが、返済額の更新は5年ごとに行われるのが一般的。また、金利の見直しによって返済額が増えたとしても、見直し後の返済額は1.25倍を上限とするルール(125%ルール。銀行によってはない場合も)があります。

(1.25倍を上回る分は、次の返済額更新まで持ち越されます)

固定金利型

「フラット35」のように、借入時の金利が返済終了まで続くタイプのローンを、固定金利型(全期間固定金利型)と呼びます。

変動金利型よりも金利水準は高めに設定されていますが、借り入れの時点で総返済額が確定できるのが最大の特長でしょう。

市中金利が上昇しても低下しても、返済額への影響はありません。

当初固定金利型

当初固定金利型は、借り入れから一定期間は固定金利が適用されますが、その期間が過ぎると変動金利に切り替えられるローンです。「固定期間選択型」とも呼ばれます。

固定金利の期間は3年、5年、10年が一般的。終了後、そのまま固定金利を選択することも可能です。

金利水準は、固定期間が短くなるほど低く、反対に長いと高くなります。

安心、お得、どっちで選ぶべき?

変動金利型と固定金利型、それぞれにメリットもあればデメリットもあります。「どちらの選択肢を選ぶべき?」と迷っている方もいるのではないでしょうか。

まず、金利タイプ別のメリット・デメリットを整理してみましょう。

変動金利型

金利水準が最も低く、低金利が続けばトータルの返済額は少なくて済む。金利が上昇すると返済の負担が増え、返済計画も立てにくい。

固定金利型

金利変動の影響を受けないので、返済計画が立てやすい一方、金利水準が高いので、低金利の恩恵が少ない。

当初固定金利型

期間中であれば金利変動の影響を受けず、金利水準も全期間固定より低いが、変動金利のように、返済額が増えるリスクがある。金利タイプ変更には手数料がかかることも。

目先の利息額で考えれば、変動金利型が一番お得だと言えます。

しかし、今後も低金利が続くとは限りません。むしろ、これ以上下がることは考えにくく、将来的には上昇していく可能性が高いと考えるべきでしょう。

将来、収入が増える見込みがあるとか、夫婦共働きで経済的な余裕があるなら、繰り上げ返済などの手段で、金利上昇が反映されるまでに、より多くの額を返済できるかもしれません。

こういう方は、金利の負担が小さい変動金利型を選んでもいいでしょう。

また、借入額が少ない場合も、金利変動の影響は小さくなります。

逆に、収入の見通しが不安な方や、景気に左右されず安定して返済していきたいなら、多少負担は大きくなりますが、固定期間型がおすすめ。お子様のいる方も、何かと予想外の出費が多くなりがちですから、返済計画が変わりにくい固定期間型がいいでしょう。

今の金利はどう?今後は?

世界的な金利上昇を受けて、2022年以降、住宅ローンも固定金利から上昇傾向にあります。

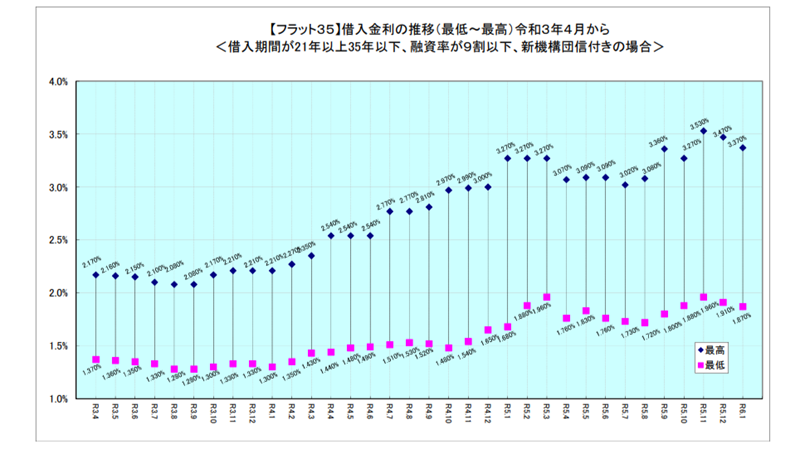

フラット35の金利は、2022年1月には1.30%~でしたが、2024年1月には1.87%~に上昇しました。

出典:住宅金融支援機構『【フラット35】借入金利の推移』

また2024年3月、日銀は2016年より継続してきたマイナス金利政策を解除。

これを受け、メガバンクの三菱UFJ銀行、三井住友銀行、みずほ銀行も、固定型住宅ローンの金利を引き上げ、最優遇金利適用で1.20~1.75%と、三行の平均値は2009年以来の高値を付けています。

短期金利の影響を受ける変動型ローンについては、多くの金融機関は引き上げを見送りましたが、日銀が追加利上げに踏み出したときには金利が上がる可能性があります。

現状は、優遇後の適用金利で見て年利0.3%台で推移していますが、日銀は金融政策の正常化を目指しており、追加利上げはほぼ確実視されています。

問題はそれがいつになるかですが、賃金の上昇や円安の影響など、判断材料はひとつではありません。経済ニュースを継続的にチェックしていく必要があるでしょう。

どっちが多い?変動を選ぶ人、固定を選ぶ人

実際のところ、どの金利タイプを選んでいる人が多いのでしょうか?

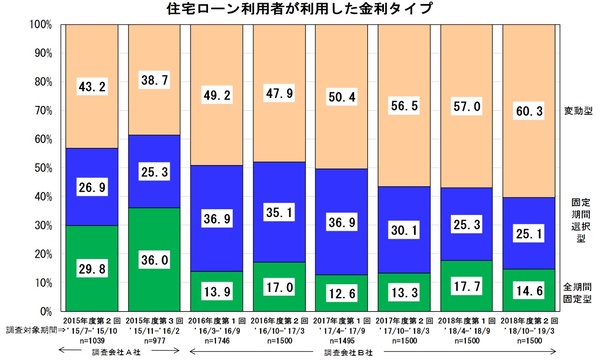

住宅金融支援機構の「民間住宅ローン利用者の実態調査」によると、6割が変動金利型を利用しています。

出典:住宅金融支援機構「2018年度民間住宅ローン利用者の実態調査【民間住宅ローン利用者編】(第2回)」 (https://www.jhf.go.jp/files/400350236.pdf)

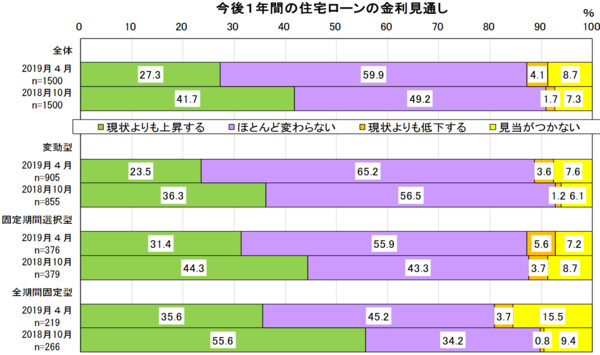

当初固定金利(固定期間選択)型では、10年以上が今後1年間の金利について、「ほとんど変わらない」と見込む人は59.9%に達しており、「低下する」という人も4.1%にまで増加。

逆に上昇すると考えている人は減っており、金利の低さが、金利タイプの選択に大きく影響している状況が伺えます。

出典:住宅金融支援機構「2018年度民間住宅ローン利用者の実態調査【民間住宅ローン利用者編】(第2回)」 (https://www.jhf.go.jp/files/400350236.pdf)

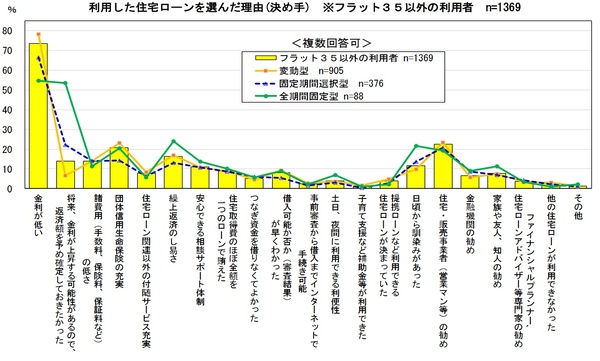

選んだ理由を見ても、変動金利型や当初固定金利(固定期間選択)型では「金利が低い」がダントツでトップ。

固定金利(全期間固定)型では「返済額を予め確定しておきたかった」が5割を超えています。

出典:住宅金融支援機構「2018年度民間住宅ローン利用者の実態調査【民間住宅ローン利用者編】(第2回)」 (https://www.jhf.go.jp/files/400350236.pdf)

条件変更や借り換えも視野に入れると……

住宅ローンは、同じ銀行で、同じ条件で利用し続けなくてはいけないというわけではありません。途中で変更してもいいのです。

ローンを根本的に見直すなら、別な銀行で新しくローンを組み、それまでのローンを一括返済する「借り換え」を考えてみましょう。より金利が低いローンに借り換えれば、返済の負担を軽減することができます。借り換え専用のローンも存在します。

特に今は金利が低く、当面はその状況が続きそうですから、固定金利型や当初固定金利型を利用している方が、変動型に借り換えることのメリットは大きそうです。

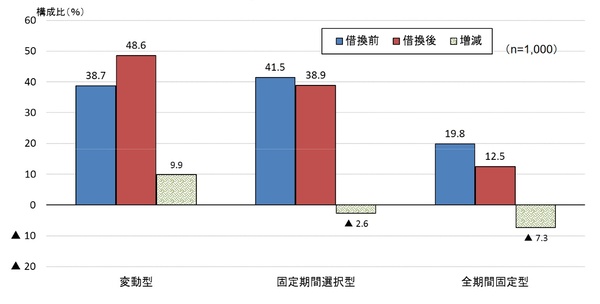

実際に、変動金利型へと借り換える人は多く、借り換え後は変動金利型が約半数を占めています。

出典:住宅金融支援機構「2018年度民間住宅ローン借換の実態調査」 (https://www.jhf.go.jp/files/400350708.pdf)

もちろん、変動金利型や3年、5年の当初固定金利型から、10年以上、あるいは全期間の固定金利型に借り換えるのもOK。住宅ローン控除など優遇措置を利用すれば、変動金利型並みにお得になるケースもあります。

ただ、借り換えといっても、実際は新規のローンを組むことになるので、保証料や事務手数料、登記料、印紙税などを支払わなくてはいけませんし、手間もかかります。

現在、借り換えによってメリットがあるのは、次のような条件に当てはまるケースでしょう。

- 固定金利型か、固定期間の長い当初固定金利型を利用している

- 借り換え後の金利が、0.5%~1%以上低くなる

- 返済額の残高が1000万円以上

- 返済期間が10年以上残っている

また、融資を受けている銀行に交渉して、金利を下げてもらう「条件変更」という方法もあります。手数料はかかりますが、借り換えほどの負担ではありません。

一方、銀行にとって金利を下げることはリスクになるので、必ずしもあなたの希望が通るとは言えず、ハードルはやや高めです。

借り換えも条件変更も、決して簡単とは言えません。

ですが“借りっぱなし”も返済の負担が大きく増えてしまうリスクを持っています。念願のマイホームが、家計を圧迫する原因になってしまわないよう、絶えず見直していくことが大切です。

当社、住宅リノベーションのひかリノベでは、物件探しからリノベーション、資金計画までワンストップでお住まいづくりをサポートいたします。住宅ローン・資金計画の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。