住宅を購入するにあたって、多くの人が住宅ローンを利用しますが、頭金を支払うケースもしばしば見られます。

ですが、頭金はいくらあればいいのか、迷っている方もいらっしゃるかもしれません。

今は、頭金なしでも住宅ローンが組める時代となりました。

しかしながら頭金の額によっても返済計画が変わってきますから、事前にきちんと検討しておきたいものです。

マイホーム購入時、頭金はいくら必要?

頭金は、住宅購入費用の支払いに当てる手持ちの現金(自己資金)を指します。

自分の貯金はもちろん、親や祖父母から贈与を受けたお金も含みます。

勘違いしやすいのが「手付金」で、こちらは契約時、売主に一時的に支払うお金のことを指します。こちらは物件価格の5%~10%の額が一般的です。

手付金は、契約がキャンセルになった場合はキャンセル料の役割も果たします。そのまま購入となれば、決済時に頭金の一部になります。

平均的な金額は?

かつては、住宅ローンの融資率を、物件価格の80%を上限とする銀行が多かったため「頭金は物件価格の2割」などと言われていました。

しかし、今では全額融資をOKとする銀行も増え、頭金なしで住宅ローン(フルローン)を組めるようになっています。

とはいえ、頭金を用意した方が総返済額を抑えられることは確かですので、頭金を用意するという方も多くいらっしゃいます。

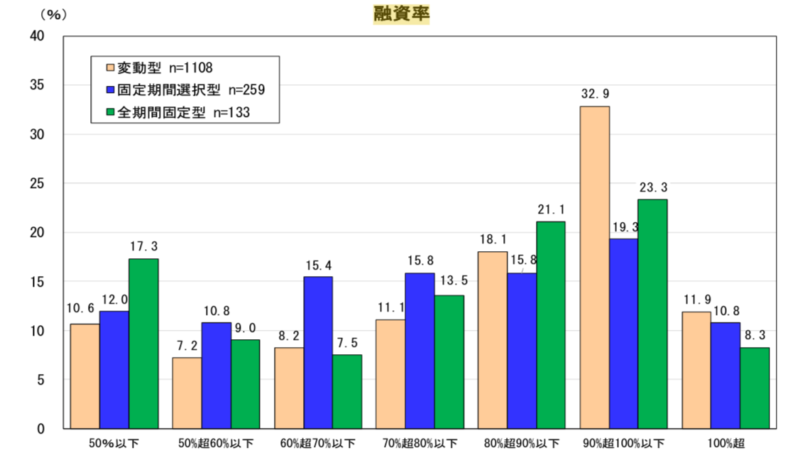

住宅金融支援機構の調査によると、金利タイプによって多少差はありますが、融資率(住宅購入費用に対する借り入れの割合)は80%から90%、つまり、頭金は1割から2割という人が多数を占めています。

住宅購入費用の平均は、建売の一戸建てで3500万円前後なので、平均して350万円から700万円程度頭金を支払った人が多いということになります。

頭金以外にかかる初期費用

住宅を購入する際、頭金以外にも手数料や税金などの諸費用が発生します。諸費用の支払いに当てるお金も、自己資金で準備しておかなければなりません。

諸費用としては、次のようなものが挙げられます。

|

印紙税 |

売買契約書に貼るための印紙の費用。売買価格が1000万円~5000万円なら、2万円の印紙が必要。(減税措置で2022年3月31日まで1万円) |

| 不動産取得税 | 不動産を取得したときにかかる地方税。「固定資産税評価額」×標準税率4%で計算します。 ※2021年3月までに取得した不動産は、税率を3%とする特例措置あり |

| 登録免許税 | 登記簿への登記にかかる国税。新築(所有権保存登記)は評価額の0.4%、土地および中古住宅(所有権移転登記)は評価額の0.2%。 ※2021年3月までは、税率を土地1.5%、新築0.15%、中古0.3%とする軽減措置あり |

| 司法書士への報酬 | 登記の代行を司法書士に依頼する場合に発生する費用。 |

| 固定資産税、都市計画税 | 売主が支払った固定資産税、都市計画税を売買の時点で精算する。固定資産税評価額の1/6に相当する額の1.4%(標準税率)を、日割りで計算する。 |

| 仲介手数料 | 不動産会社などが仲介している物件を購入するときに必要。法律で「物件価格の3%+6万円+消費税」が上限と決められている。 |

その他、火災保険料や引っ越し費用等がかかります。

また、住宅ローンを組むにあたっても、金銭消費貸借契約書に貼る印紙代や事務取扱手数料、団体信用生命保険(団信)の保険料などが必要です。

マイホーム購入時に発生する諸費用の合計は、新築マンションなら物件価格の5%、一戸建てや中古マンションなら、おおよそ10%程度になります。

3000万円の物件なら、150万円から300万円を別途現金で用意しなければならないことになりますね。

「頭金なし」の選択肢はあり?なし?

融資率の制限がなく、フルローンを組める金融機関も増えている中、「頭金なし」を前提に資金計画を立てる人も増えているようです。例えば「フラット35」も、頭金ゼロ円でも融資を受けられるローンです。

しかし、頭金があれば、借入額が少なくて済み、月々の返済額を減らせる、返済期間を短くできるなどのメリットが生まれます。ローンの借入限度額に頭金をプラスすると考えれば、より高額な物件を購入できる可能性も出てくるでしょう。

また、頭金なし(融資率が高い)だと、金利が高くなるローンも。

フラット35の場合、融資率が9割以下だと金利は1.3%なのに対し、9割超は1.56%となっています(2020年10月時点)。1割の頭金を準備できれば、金利の負担も小さくなります。

一方、頭金ありの選択肢に、デメリットが全くないわけでもありません。

頭金を用意するため、こつこつと貯蓄している方も多いはず。

3000万円の物件を購入するため、2割の600万円を用意するとして、月10万円を貯蓄にまわすと5年間かかります。

その間も、当然住まいは必要。賃貸住宅に住めば家賃がかかりますね。家賃10万円なら、5年間でさらに600万円の支出になります。

頭金なし、金利1.5%で35年間の全期間固定金利ローン(元利均等返済、ボーナス返済なし)を組んで3000万円を借り入れた場合、総返済額は約3858万円、毎月の返済額は約9万2000円です。

5年間の返済額は約552万円ですので、5年間の家賃だけを考慮しても、頭金を貯めてから購入するより、頭金なしで購入することの方が金銭的にはメリットがあると言えるかと思います。

特に、出産や子育てを機にマイホーム購入を考える方は、教育費など、今後の支出も増えるタイミングにもなります。月の返済額も家賃とそう変わらないので、資金計画を立てておけば無理なく返済できる範囲になると言えそうです。

金利が低いうちにフルローンを組んでマイホームを手に入れることも、「あり」な選択肢として、住宅購入されている方も多くいらっしゃいます。

結局、マイホームを買うのに必要な貯金額はいくら?

頭金なしでローンを組むとしても、諸費用は必ず発生します。住宅ローン破綻とならないためにも、安心した資金計画を立てることは、マイホーム購入において最も重要なことの一つです。

まずはご自身の年収からどれだけの融資が受けられるのかを把握しておきましょう。借入可能額がわかれば、購入検討となる金額がわかりますし、頭金や諸費用の額もある程度は判断できるようになります。

年収別、35年間の全期間固定金利ローンで借りられる金額を物件価格と考えて、頭金と諸費用をシミュレーションしてみました。

| 年収 | 借入可能額 (概算) |

頭金 (物件価格の20%) | 諸費用 (物件価格の10%) |

| 300万円 | 2449万円 | 490万円 | 245万円 |

| 400万円 | 3810万円 | 762万円 | 381万円 |

| 500万円 | 4762万円 | 952万円 | 476万円 |

| 600万円 | 5715万円 | 1143万円 | 572万円 |

| 700万円 | 6668万円 | 1334万円 | 667万円 |

| 800万円 | 7620万円 | 1524万円 | 762万円 |

(借入可能額はフラット35のローンシミュレーションで、返済期間35年・金利1.5%、元利均等返済、ボーナス返済なしを条件として計算)

さらに、一般的には諸費用は現金払いで、という考えからからいくと、上記表内の「諸費用」は最低限必要な貯金額と考えるべきです。また、マイホーム購入後の生活も考えておかなくてはいけません。

家具・家電など新生活にあわせたものを用意するにもお金が必要になるからです。

加えて万が一の事態や、将来の生活設計も考慮して、ある程度のお金を生活予備費として残しておくのがベターと言えるでしょう。

経済的な余裕が少ない段階で、焦って住宅を購入してしまうのはもちろんNG。

ですが、貯金額だけに囚われていると、マイホームを購入すべきタイミングを逃してしまうかもしれません。

お金とライフステージの両面からしっかり考え、無理なく返済できるように資金計画を立ててマイホーム購入に臨みましょう。

当社、住宅リノベーションのひかリノベでは、物件探しからリノベーション、資金計画までワンストップでお住まいづくりをサポートいたします。住宅ローン・資金計画の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。