就職、結婚や出産、子どもの成長など、ライフステージの変化は、住まいを見直す大きなきっかけになりますね。

住宅を購入しようと考えていたり、あるいは購入に踏み切ったという方もいらっしゃるでしょう。

しかし、住宅は非常に高価な買い物ですし、住宅ローンの返済や、マンションなら管理費や修繕積立金などの金銭的な負担もあります。賃貸のほうが安く済むのでは…とお感じの方もいるはず。

購入と賃貸、いったいどっちがお得なのか?購入と賃貸、それぞれのメリット・デメリットと、必要なお金の面から検証してみましょう。

2015/12/17初出⇒2022/8/23更新

目次

購入のメリット・デメリットは?

まず、住宅を購入する(持家)のメリット・デメリットから見てみましょう。

購入のメリット

購入のメリット

- 購入した住宅が「資産」になる

- 購入した方がグレードの高い家に住める傾向にある

- リフォームやリノベーションの制限がない

購入することのメリットの一つとしてといえるのは、購入した住宅が「資産」になること。

不動産を自分の所有物とすることにより、将来の住処を確保することにつながります。

また、万が一、その住宅を離れることになったとしても、その不動産に適正な価値が残れば(いわゆる資産価値があれば)まとまった額のお金を手に入れることができたり、賃貸にして家賃収入を得たりすることも考えられ、人生の幅を広げてくれることにもつながりやすいといえるでしょう。

月々の支払い(ローン返済額と家賃)が同程度だと仮定すると、一般的にみて賃貸よりも購入をされた方が、広さや設備の面でグレードが高い傾向があります。同じ金額で、より良い住宅に住めるということですね。

また賃貸と異なり、リフォームやリノベーションも自分の持ち物ですから自由に行えます。

購入のデメリット

購入のデメリット

- 管理費と修繕積立金がランニングコストとしてかかる

- マンションの管理組合長や役員に任命される可能性がある

賃貸と比べ、維持費がかかるというのがネックになるでしょう。

マンションを購入した場合、管理費・修繕積立金が必要になります。

大抵のマンションでは、管理費と修繕積立金を合わせて、月2~3万円が必要といわれており、さらに固定資産税も発生します。

同じく、マンションの維持管理や生活のルールを決めるための管理組合が存在し、基本的には住民全員が加入することになります。そのため、役員に任命される可能性もあります。仕事や家事で忙しいなか、管理組合の仕事もしなくてはならない……そうなると、負担やわずらわしさを感じるかもしれません。

賃貸のメリット・デメリットは?

次に、住宅を借りて住む(賃貸物件)場合のメリット・デメリットをみてみましょう。

賃貸のメリット

賃貸のメリット

- 状況に応じて、住み替えがしやすい

- 設備の故障など、修繕や交換は大家さん(または管理会社)が手配してくれる

- 家賃以外のランニングコストがかからない

賃貸住宅は、仕事(収入)や家族構成、ライフスタイルの変化に合わせて住み替えがしやすいことが、最大のメリットでしょう。

転勤や子どもの進学に合わせて、より職場や学校に近いところに。貯蓄するために、家賃の安いところに。子どもが独立したので、夫婦2人の暮らしにぴったりな広さの部屋にーーーさまざなま選び方が考えられます。

設備の故障や雨漏りが起きた場合も、大家さんや管理会社に連絡すれば、修繕・交換を手配してくれます。

最近では、インターネットやケーブルテレビを無料で使える物件も増えていますね。

自分の所有物ではないため、固定資産税も払う必要はありません。

賃貸のデメリット

賃貸のデメリット

- 住んでいる限り、永遠に家賃が発生する

- 賃貸に比べると、同額のお金を払った場合でもグレードが低い可能性がある

賃貸のデメリットは、そこに住んでいる限りは家賃が発生すること。

若いうちは気にならないかもしれませんが、定年退職を迎えて定期収入がなくなったら、家賃が生活費を圧迫してしまうリスクも考えられます。

また賃貸住宅は、分譲マンションに比べて壁が薄かったり、設備も最低限のグレードのものが使われていたりすることも多く、住宅としてのグレードが多少落ちるという点も賃貸のネガティブな面です。

住みやすさや条件を比較

前章で解説したメリット・デメリットを踏まえると、住まいのどこにポイントを置くかで、購入と賃貸どちらに向いているかがみえてきます。選択の目安にしてみてください。

|

|

購入 |

賃貸 |

|

住宅性能 |

◎ |

△ |

|

インテリアを楽しむ |

◎ |

△ |

|

生活の変化に柔軟である |

△ |

◎ |

|

メンテナンスの手間 |

△ |

◎ |

ここで言う住宅性能とは、家の広さ・設備のグレード・防音や断熱などの良し悪しを指します。物件にもよりますが、購入した方が総じてグレードは高い傾向にあることは事実です。インテリアも、購入した物件であれば、サイズがぴったりの家具を使い続けることができますが、賃貸だと住み替えた先の部屋にサイズが合わないこともしばしば。

反対に、住宅性能よりも住み替えの手軽さを優先する場合(転勤が多い方など)には、賃貸がおすすめです。万が一、設備故障などが起こっても、自身で修理・交換の手配をしなくても良いため、そういった煩わしいやり取りをしたくない人にとっては大きなメリットとなるでしょう。

購入も賃貸も、一長一短。その人の価値観や大切にしているポイントによって、ベストな選択が異なります。

生涯の住居費はどっちが安い?

購入と賃貸それぞれのケースで、住居にかかる支出がどれくらいかを試算してみました。

住宅ローンの最長返済期間である35年、返済終了から15年後の50年で計算すると、以下の表のような結果になりました。

| 家賃(賃貸)または価格(購入) | 35年 | 50年 | |

| 賃貸 | 10万円/月 | 4,580万円 | 6,380万円 |

| 15万円/月 | 6,875万円 | 9,570万円 | |

| 20万円/月 | 8,930万円 | 1億2,760万円 | |

| 購入 | 中古マンション3000万円 | 5,882万円 | 6,647万円 |

| 中古マンション4000万円 | 7,247万円 | 8,012万円 | |

| 新築マンション5000万円 | 8,363万円 | 9,128万円 |

購入なら物件の購入費用、賃貸なら家賃以外のお金も必要です。

購入の場合に必要なのは、「諸費用(仲介手数料など)」「住宅ローンの利息」「管理費・修繕積立金」「固定資産税」です。

上の表では、次のような条件で計算しました。

購入にかかる費用

- 諸費用=物件価格の10%(中古)または5%(新築)※頭金として現金で支払い

- 利息=35年間の金利固定型ローン。金利1.4%

- 管理費・修繕積立金=合計3万円/月

- 固定資産税=15万円/年

かつては「頭金は物件価格の2割」ともいわれましたが、今は返済能力に問題がなければ、頭金なしのフルローンを組むことが可能です。

そのため、頭金は諸費用(物件価格の1割)ぐらいあれば十分、と考えればOK。

賃貸では、入居時の「敷金」「礼金」「仲介手数料」、そして2年に1度は「更新料」が発生します。

35年間で1回、50年間で2回引っ越しをするとして試算しました。

賃貸にかかる費用

- 敷金=家賃×2ヵ月分

- 礼金=家賃×2ヵ月分

- 仲介手数料=家賃×1カ月分

- 更新料=家賃×1カ月分(2年に1回)

初期費用だけを考えれば、当然ながら購入のほうが圧倒的に高額です。

ですが、購入にはそれなりのメリットもあります。次の章で解説していきます。

住宅ローンにはゴールがある

購入の場合はローンを完済すれば、支出は管理費・修繕積立金のほか、固定資産税だけになります。

毎月のローン返済額が10万円だとすると、管理費・修繕積立金と固定資産税(年間15万円÷12カ月で計算)を合わせた毎月の支出は、

10万円+3万円+1万2500円=14万2500円

ですが、完済後は、

3万円+1万2500円=4万2500円

ずいぶん安くなりましたね。

反面、賃貸住宅は入居している限り家賃が発生するので、月10万円だとしても、購入者がローン完済後に支払うお金に比べると倍以上かかることになります。

「人生100年」ともいわれる時代ですが、仮に80歳まで生きるとしても、定年後の20年間は毎月家賃(追加で、更新料、引っ越した場合の敷金・礼金、仲介手数料もかかる)を支払わなくてはなりません。ローンのように終わりがないのです。

家賃が10万円で引っ越しはしない場合でも、20年間でいくらかかるでしょう?

(家賃10万円×12カ月)×20年+(更新料1か月分×10回)=2500万円

元気で仕事を続けられていれば何とかなるかもしれませんが、高齢になるほど健康上のリスクは高まります。医療費もかかりますし、老人ホーム等への入居が必要になれば、その費用も必要になりますね。

以前、「老後資金2000万円問題」が話題となりましたが、一生賃貸住宅で暮らそうと思うと、かなりの額を現役時代に貯蓄しておく必要があるでしょう。

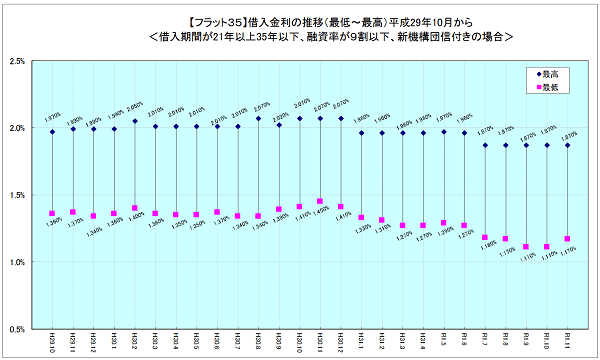

現在は日本銀行の政策もあり、超がつくほどの低金利が続いています。つまり、支払う利息の額は小さくなって、生涯でかかる住居費を抑えることにつながっているのです。

出典:住宅金融支援機構「【フラット35】借入金利の推移」 (https://www.flat35.com/files/400343898.pdf)

安くても1000万円ほどの買い物ですから、金利が0.1%変わるだけでも、支払う総額には数十万円から数百万円の差が出ます。

元本3000万円で35年ローンを組んだ場合、金利の高低でどれくらい差が出るのか、計算してみましょう。

| 金利 | 総返済額 |

| 1.4% | 3,797万円 |

| 1.5% | 3,858万円 |

| 2.0% | 4,174万円 |

0.1%上がっただけでも、60万円近い差になりますね。

今は、まさに「賃貸より購入のほうがお得」と言える時代なのです。

団体信用生命保険の重要性

住宅ローンを組んで住宅を購入する際は、団体信用生命保険(団信)に加入する必要があります。

万が一、ローンの返済が残っている状態で亡くなったり、がんや心疾患を患って働けなくなったりしても、残額は団信の保険金で補完されます。

一家の大黒柱がこの団信に加入していた場合、ご家族は、金銭的な負担を負うことなく、そのまま住み続けることができるのです。

ですが賃貸だと、収入の変化によって家賃の支払いが難しくなれば、安い部屋を探して移るしかありません。新しい物件探しや敷金・礼金の負担も発生します。

想定外のことが起こったとしても、購入物件であれば安定した生活が保障される。つまり「いざとなったら備えがある」という安心感を得られる点は、賃貸にはない購入特有のメリットです。

住宅購入は、人生の中でもとても大きな決断です。迷うのも当然ですが、住まいを持つことが、あなたやご家族の暮らしに与える好影響は決して小さくありません。

ご自身の収入に見合った価格帯の物件を選べば、「ローンをちゃんと返済できるだろうか」という不安も無用です。

今後の住まい選びに悩んでいるなら、ぜひマイホームの購入も検討してみてはいかがでしょうか。ひかリノベでは、一戸建てからマンションまで、中古物件探しのお手伝いをしております。ぜひお気軽にお問合せください。