住宅を購入するとき、ご両親から資金の援助を受ける予定の方もいらっしゃるかもしれません。

普通、親から贈与を受けた財産には贈与税がかかります。ですが住宅の購入資金については、一定の条件を満たせば贈与税が非課税になる「住宅取得等資金非課税の非課税特例」があります。

この税制優遇の適用は2023年末で終了予定でしたが、本年24年の税制改正大綱により、2026年12月31日まで延長されました。

この記事では、贈与税の非課税特例の内容と、利用時の流れや注意点について解説します。住宅購入にあたって親などから資金援助を受ける予定のある方は、ぜひご一読ください。

目次

住宅取得資金の贈与には非課税枠がある

相手が親であっても、個人から一定以上のお金や財産をもらった場合には贈与税が課されます。

1年間に受けた贈与の合計額から、基礎控除額の110万円を差し引いた額に対して課税され(110万円以下は非課税)、その額が大きくなるほど税率は高くなります。

住宅を購入するために援助を受ける場合は、金額の大きさゆえ贈与税の負担も大きなものになりかねません。そのため、親などから住宅取得資金として贈与を受けた場合、贈与の一定額までは贈与税が免除される特例(特別控除)が設けられています。

特例が適用される期間は、2026年(令和8年)12月31日までです。

相続時精算課税との違い

同じく、贈与税を軽減するのが「相続時精算課税制度」です。被相続人が亡くなって、その他の財産を相続したとき、生前の贈与もまとめて相続税を支払う制度であり、贈与は2500万円まで非課税になります。

住宅取得等資金贈与の非課税特例とも併用はできますが、最終的に多額の相続税を支払わなくてはいけません。

被相続人の遺産が、相続税の基礎控除額(3000万円+600万円×法定相続人の人数)を上回るような場合、相続時精算課税制度を利用する方法だと、損をするリスクもあります。

非課税枠の金額は住宅の性能によって変わる

非課税枠は、住宅の性能によって限度額が異なります。

| 質の高い住宅 | 一般住宅 |

| 1,000万円 | 500万円 |

「質の高い(省エネ等)住宅」とは、省エネ性・耐震性・バリアフリー性において次のいずれかの条件を満たす住宅を指します。

- 断熱等性能等級4、または一次エネルギー消費量等級4以上(新築の場合は「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上」)

- 耐震等級2以上、または免震建築物であること

- 高齢者等配慮対策等級(専用部分)3以上であること

なお、住宅取得等資金贈与の非課税枠を利用する場合にも、前述の110万円の基礎控除が適用されます。つまり、質の高い住宅の場合は1,110万円、一般住宅の場合は610万円まで、実質的には非課税となるということです。

特例を利用するための要件

資金援助を受けたら、どんな場合でも非課税の特例を受けられるわけではありません。「贈与を受ける人」「購入する物件」のそれぞれが要件を満たしている必要があります。

まず、贈与を受ける人(受贈者)の条件を見てみましょう。

非課税特例を受けられる人の要件

- 贈与を受けた時点で、贈与者が受贈者の直系尊属(父母・祖父母)である

- 贈与を受けた年の1月1日において18歳以上

- 贈与を受けた年の所得税にかかる合計所得金額が2000万円以下(※新築住宅の床面積が40㎡~50㎡未満の場合は1000万円以下)

- 自分の配偶者や親族など特別の関係がある人からの住宅取得、あるいは請負契約を結んでの新築・増改築ではない

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を当てて、家屋の新築などを行う

- 贈与を受けたとき、日本国内に住所がある(※一定の場合を除く)

- 贈与を受けた年の翌年3月15日までに、その家屋に居住する、もしくは同日後延滞なくその家屋に居住することが確実だと見込まれる

配偶者の両親は直系尊属には当たらないので、資金援助を受けても特例は受けられません。ですが、養子縁組をした場合は適用されます。

とくに落とし穴となりやすいのが、「贈与を受けた瞬間から、購入した住居に実際に住むまでの期間」です。贈与を受けた年の翌年12月31日までにその家屋に居住していなかった場合、特例は適用されないため修正申告をしなくてはいけません。

続いて、物件(建物)の要件を見ていきましょう。

非課税特例が適用される物件の要件

- 日本国内にある家屋

- 登記簿上の床面積(マンションの場合は専有部分の床面積)が40㎡以上240㎡以下で、床面積の2分の1以上が、受贈者の居住用空間である

店舗などとの併用住宅でも、床面積の半分以上が居住スペースになっていれば、非課税特例を受けられるということになります。

中古を購入する場合

中古住宅でも、上記の条件に加え、次のいずれかを満たせば、特例の適用対象になります。

中古の場合の追加要件(いずれかを満たせばOK)

- 新耐震基準に適合している(1982年/昭和57年1月1日以後に建築されている)

- 耐震基準適合証明書を取得している

- 耐震改修済みである(改修前に都道府県等に申請し、贈与を受けた翌年3月15日までに新耐震基準への適合が、証明書等で証明できる)

2021年度までは築年数の要件(木造20年以内・RC造25年以内)がありましたが、2022年からは「昭和57年以降に建築された住宅(新耐震適合住宅)」という内容に緩和されました。

リフォームの場合

リフォーム(増改築等)資金の援助を受ける場合も、次の要件をすべてクリアすることで、特例を受けることができます。

リフォームの場合の追加要件(すべて満たす必要)

- 工事費用が100万円以上

- リフォーム後の床面積(マンションの場合は専有部分の床面積)が50㎡以上240㎡以下で、かつ床面積の2分の1以上が受贈者の居住用空間である

- 自分が所有かつ居住している家屋に対して行われるリフォーム工事である

申告の手続き方法と必要書類

住宅取得等資金の非課税特例の適用を受けるためには、確定申告が必要です。税務署に申告しなければ特例を受けることはできません。

申請には、所定の書類が必要です。新築・中古・リフォームのいずれも、次の3つについては共通となっています。

基本の必要書類

- 贈与税の申告書

- 戸籍謄本など(氏名や生年月日、直系尊属かどうかを確認できるもの)

- 源泉徴収票または確定申告書など(所得税に係る合計所得金額を明らかにするもの)

新築ないし中古住宅を購入する場合は、さらに次の書類が必要です。

新築ないし中古住宅を購入する場合の追加書類

- 請負契約書や売買契約書の写し

- 家屋の登記事項証明書(※贈与税の申告書に不動産番号を記載すれば不要)

- (「質の高い住宅」を取得する場合)住宅性能証明書

- (中古住宅の場合)耐震基準適合証明書、建設住宅性能評価書の写し、既存住宅売買かし保険の保険付保証明書のいずれか

- (中古で築年数や床面積が記載されていない場合)築年数や床面積を明らかにする書類

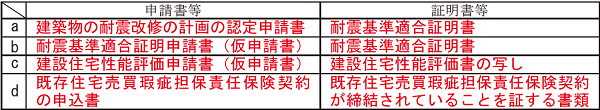

- (中古住宅で耐震改修を行う場合)耐震改修に関する申請書・証明書(※下図a~dのいずれか)

出典:国税庁「住宅取得等資金の特例に係る「チェックシート」及び「添付書類」の区分」 (https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/tebiki2022/pdf/018.pdf)

リフォームの場合は、次の書類を用意する必要があります。

リフォームをする場合の追加書類

- 工事の請負契約書の写しなど

- 家屋の登記事項証明書

- 確認済証、検査済証の写し、または増改築等工事証明書

- リフォームかし保険の保険付保証明書(給排水管や、雨水の侵入防止に係る部分を公示するとき)

申請期間は、贈与を受けた年の翌年2月1日から3月15日の間となっています。期間内に申請しないと、特例は受けられませんのでご注意を。

非課税特例を使わない方がお得な場合も

最大で1000万円まで贈与税が非課税になる住宅取得等資金贈与の非課税特例ですが、デメリットがないわけではありません。

例えば、次のような2つのケースは、非課税特例利用時には注意が必要です。

住宅ローン控除制度と併用する場合

毎年、ローン残高の0.7%を所得税・住民税から控除する住宅ローン控除(住宅ローン減税)。

贈与税の非課税特例とも併用可能な制度ですが、住宅ローンの借入額と、贈与を受けた金額の合計が住宅の購入費用を上回ると、ローン借入額の一部が減税制度の対象外になります。

例えば、ローンの借入額3200万円・贈与額500万円で3500万円の住宅を購入したとしましょう。この場合、ローン控除の対象になるのは、住宅の購入費用3200万円から贈与の500万円を引いた2700万円分となります。

贈与税の非課税特例を利用するより、住宅ローン控除による控除額のほうが大きければ、ローン控除だけに絞ったほうがお得といえます。

長期優良住宅や省エネ住宅は借入限度額も引き上げられているので(下表参照)、こうした住宅を購入するのであれば、住宅ローン控除をフルに使うことも検討してみましょう。

親の住宅を相続する予定がある場合

親の住宅を相続すると、「小規模宅地等の特例」を受けられる場合があります。

小規模宅地等の特例は、被相続人が亡くなったときに、原則として同居していた親族がその住宅を相続する際、相続税を計算するための土地の評価額を、最大で8割減額してくれる制度です。

「原則として同居」と書きましたが、被相続人の子どもで住宅を所有していなければ、例外として同居していなくてもこの特例が受けられます。

ですが、贈与を受けて住宅を取得すると、「住宅を所有していない」という条件を満たさなくなってしまいます。

特に、地価の高いエリアでは相続税も高くなるので、贈与税が軽減されても相続税の負担のほうがはるかに大きいことも考えられます。

おわりに

住宅は、一生でもっとも高価な買い物。当然、かかる税金も高額になるため、しっかり節税してよりお得な住宅購入を目指したいですね。

住宅リノベーションのひかリノベでは、物件探しからリノベーション、資金計画までワンストップでお住まいづくりをサポートいたします。住まいにまつわるお金の不安も遠慮なくご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。