不動産投資をしている人はもちろん、投資目的でなくとも、所有しているマンションを賃貸に出して家賃収入を得ている人もいるでしょう。または、自宅マンションを売却したことで「利益を得た」という人もいるかもしれません。

これらの「不動産所得」は所得税の対象であり、確定申告が必要です。そして、確定申告の際に行うのが「減価償却」ですが、減価償却費の計算は複雑で「難しい」と苦手意識をもつ人も多くいます。

- 土地と建物どちらも減価償却の対象になるの?

- 中古マンションの耐用年数はどう計算したらいい?

- 結局、いくら税金がかかるの?

この記事では、これらの疑問にわかりやすくお答えし、簡単にできる中古マンションの減価償却費の計算方法を解説します。次回の確定申告に向けて、注意点や計算方法のポイントをおさらいしていきましょう!

目次

減価償却のあらまし

マンションを売ったり、賃貸に出したりして得た利益を「不動産所得」といいます。そしてこの不動産所得には、所得税がかかります。

「所得」とは、収入から経費を差し引いた金額。

経費が増えれば、その分所得が減少し、課される所得税額も減少します。

翻れば、「所得税を節税するためには、経費をなるべく多く計上すればよい」といえるわけです。

正しく申告しないと、本来払わなくてもいい所得税を払うことになりかねません。

「減価償却費」とは経費の一種で、経年による価値の減少を経費として計上するもの。

具体的には、資産の耐用年数から「一年間でいくら価値が減少したか」を逆算し、残存価額が1円になるまで毎年申告を続けます。

マンションで減価償却の対象となるもの

減価償却費は、経年による価値の減少を経費として計上するもの。したがって減価償却の対象となるのは、「時間の経過とともに価値が減少していく資産」だけです。

マンションの場合、減価償却の対象となるのは「建物」と「付帯設備」。

土地は経年によって消耗するものではないため、減価償却の対象にはなりません。

マンションの付帯設備とは、給排水設備やガス設備、電気・照明などを指します。

付帯設備の減価償却費は、建物と分けて計上しても、分けずに一体として計上しても、どちらでも問題ありません。

マンションの法定耐用年数

建物や機械設備などの固定資産は、「この資産は通常の使い方をすれば、新品から何年使えるだろう」という年数が税法上定められています。これが法定耐用年数です。

減価償却は、この法定耐用年数から逆算し「1年間でどれだけ価値が減少したか」を確定申告時に経費として計上する仕組みになっています。

マンション(SRC造、RC造)の法定耐用年数は47年。

木造・合成樹脂は22年、木骨モルタル造は20年です。

さらに、業務用か非業務用かでも法定耐用年数は変わります。

非業務用つまり自宅マンションである場合、法定耐用年数は業務用の1.5倍となります。

つまり、自宅マンションは業務用のビルに比べ、ゆっくり価値が償却していくということ。

| 構造 | 法定耐用年数 (業務用) |

法定耐用年数 (非業務用) |

| 鉄骨鉄筋コンクリート(SRC)造 鉄筋コンクリート(RC)造 |

47年 | 70年 |

| 木造 | 22年 | 33年 |

| 木骨モルタル造 | 20年 | 30年 |

非業務用資産は、新築・中古を問わず上記の法定耐用年数が適用されます。つまり「自宅として住んでいたマンションを売却した場合」には、新築も中古も法定耐用年数は70年です。

業務用資産については、中古の場合は法定耐用年数をそのまま適用するのではなく、「見積耐用年数」を算出し、これをもとに償却率を求めていきます。

業務用資産の「見積耐用年数」の求め方

見積耐用年数とは、中古で取得した物件は「物件を取得した時点で既に価値が減少している」ことを考慮して、今後の耐用年数を改めて算出しようというもの。

見積耐用年数は、業務用資産つまり「賃貸運用など、投資目的で中古物件を購入した場合」に適用されます。

非業務用資産つまり「自宅マンションを売却した場合」などには適用されません。

自分で住むために購入したものの、のちに賃貸に出した場合は「非業務用から業務用に転用した」と見做されます。

この場合、居住中の期間は「非業務用」ですが、賃貸中の期間は「業務用」となり見積耐用年数が適用されます。

見積耐用年数の計算方法(簡便法)

見積耐用年数 = (法定耐用年数 – 経過年数) + 経過年数 × 0.2

※ここでいう経過年数とは「新築から物件取得までの年数」つまり取得時点での築年数のこと

付帯設備の法定耐用年数

減価償却の対象となるのは、建物それ自体に限りません。

住宅用建物には、給排水設備やガス設備、電気・照明などの設備が不可欠。これらの付帯設備も、減価償却をおこなうことができます。

おもな付帯設備の法定耐用年数は、次の表のとおり。

| 構造 | 法定耐用年数 |

| 給排水設備やガス設備、電気・照明などの設備 | 15年 |

| 蓄電池電源設備(非常用電源バッテリーなど) | 6年 |

付帯設備の減価償却費は、建物本体と分けて計上しても良いですし、分けずに一体として計上しても問題ありません。

分けて計上することで、一年あたりに計上できる償却費が多くなりますが、15年(蓄電池等は6年)で償却は終了します。

分けずに計上すれば、一年あたりの金額は小さくなりますが、建物の耐用年数に合わせ長期間計上できます。

いずれにせよ、最終的に償却される金額に違いはありません。早く償却するか、ゆっくり年数をかけて償却するかの違いだけです。

マンションの減価償却費の計算方法

減価償却費の計算方法は、その資産が「業務用と非業務用のどちらに当てはまるか?」によって変わります。

自宅マンションを売却した場合は、「非業務用」資産の計算式で計算すればOK。

賃貸に出した場合は、自宅として住んでいた期間の減価償却費は「非業務用」、賃貸に出したあとの期間は「業務用」で計算します。

「非業務用」資産の減価償却費の計算式

減価償却費 = 物件の取得価額 × 0.9 × 償却率 × 非業務用資産として居住していた期間

「業務用」資産の減価償却費の計算式

減価償却費 = 物件の取得価額 × 償却率 ×業務用資産として運用していた期間

「取得価額」とは、物件価格に加え、仲介手数料や登記費用といった諸費用も含めた、「物件取得にかかった金額全体」のことです。

ただし、減価償却の対象となるのは「建物」と「付帯設備」のみですから、ここでいう「取得価額」に含まれるのは、物件価格のうち建物の分だけです。土地の価格は含まれません。

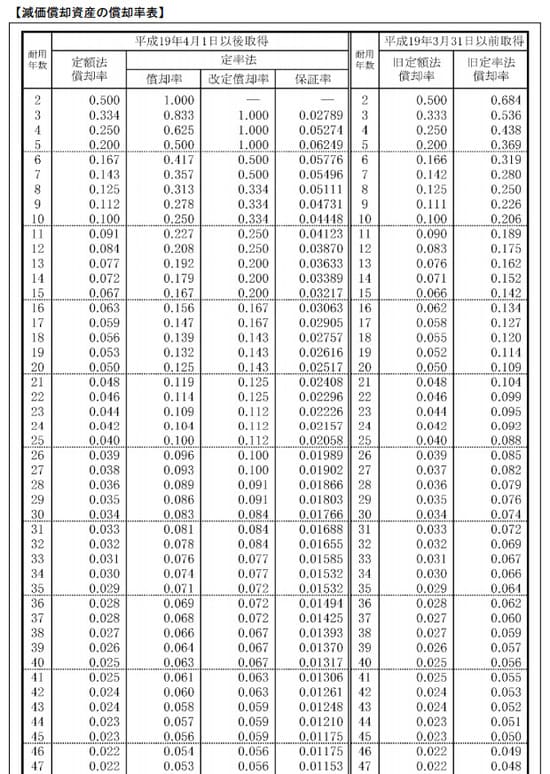

「償却率」とは、一年でどれだけ価値が減少するかを示す数値。「1÷耐用年数」で算出しますが、国税庁のHPに一覧表があるので、こちらを利用すれば計算の手間を省くことができます。

出典:国税庁「減価償却資産の償却率表 」(https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070412/pdf/3.pdf)

「定額法の償却率」「定率法」と二つ記載がありますが、ここでは「定額法の償却率」だけ見て、「定率法」については無視して大丈夫です。

というのも、減価償却費の計算方法には「定額法」と「定率法」の二通りあるのですが、建物は「定額法」で計算することと税制で定められているためです。

たとえば、RC造(鉄筋コンクリート造)マンションの法定耐用年数は47年でした。この場合の償却率は、上の表によると0.022。

中古の場合、法定耐用年数は1.5倍の70年。表には載っていませんが、 償却率は 1÷70=0.015(※端数切り上げ)となります。

減価償却シミュレーション~実際に計算してみよう

例題をもとに、実際に減価償却費を計算してみましょう。

自宅マンションを売却したケース(新築の場合/中古の場合)、自宅マンションを賃貸に出した場合、減価償却費はいくらになるのでしょうか。

新築マンションを購入し、自宅として5年住んだあと売却した場合

CASE1

建物部分2,000万円(諸費用込)で購入した新築マンションに5年住んだあと、売却した場合の減価償却費は?

- 物件の取得価額は2,000万円

- 耐用年数は「非業務用」のRCマンションなので新築も中古も70年⇒償却率は0.015

- 住んでいた期間は5年

非業務用の計算式にあてはめます。

減価償却費 = 2,000万円 × 0.9 × 0.015 × 5年 = 135万円

中古マンションを購入し、自宅として5年住んだあと売却した場合

CASE2

建物部分1,000万円で購入した築20年の中古マンションに5年住んだあと、売却した場合の減価償却費は?

- 物件の取得価額は1,000万円

- 耐用年数は「非業務用」のRCマンションなので新築も中古も70年⇒償却率は0.015

- 住んでいた期間は5年

非業務用の計算式にあてはめます。

減価償却費 = 1,000万円 × 0.9 × 0.015 × 5年 = 67.5万円

中古マンションを購入し、自宅として住んだあと賃貸に出した場合

CASE3

建物部分1,000万円で購入した築20年の中古マンションに5年住んだあと、1年間賃貸に出した場合の減価償却費は?

- 物件の取得価額は1,000万円

- 耐用年数は、居住中は「非業務用」なので70年/賃貸中は「業務用」なので見積耐用年数

- 物件取得時点の経過年数は20年/住んでいた期間は5年/賃貸期間は1年間

まず、賃貸開始時点の未償却残高を求めます。

居住中の減価償却費 = 1,000万円 × 0.9 × 0.015 × 5年 = 67.5万円

賃貸開始時点の未焼却残高=1,000万円 – 67.5万円 = 932万5,000円

続いて、賃貸中の減価償却費を求めます。

まず見積耐用年数から求めましょう。

見積耐用年数 = (業務用マンション物件の法定耐用年数47年 – 経過年数20年) + 経過年数20年×0.2 = 31年

耐用年数31年ということは、償却率は0.033です。

これを業務用の計算式にあてはめましょう。

減価償却費 = 1,000万円 × 0.033 × 1年 = 33万円

2024年(令和6年)から変わる確定申告のルール

不動産売買や賃貸によって得た利益やかかった経費は、毎年2~3月に確定申告をおこないます。この確定申告のルールが、2024年(令和6年)から一部変更されることはご存知でしょうか。

2022年(令和4年)に改正・施行された『電子帳簿保存法』。これにより、インターネットや電子メールを介してやりとりした領収書や請求書は紙に印刷するのではなく、電子データのまま保存することが義務付けられました。(紙でやりとりされた書類は紙のまま保存でOK)

印刷保存から電子保存への移行は、2023年(令和5年)12月31日までは猶予期間でしたが、その後は完全移行となります。つまり、2024年(令和6年)現在、電子データでやりとりした領収書や請求書はすべて電子データのまま保存しておく必要があります。データの書式や保存方法は、国税庁が定めたルールに従います。

電子帳簿保存法は、業種を問わず法人にも個人にも適用されるものです。いわゆるサラリーマン大家の方は、家賃の領収書は紙ではなくPDF等のデータで発行している、というケースも多いのではないでしょうか。今のうちから次回確定申告に向けて、確認しておきましょう。

おわりに

専門知識が必要と感じる中古マンションの減価償却も、この記事でご紹介した計算方法をおさえておけばスマートに計算することができます。ぜひ、スマートフォンやパソコンにブックマークして確定申告の際のご利用をおすすめします。

住宅リノベーションのひかリノベではリフォーム・リノベーションだけでなく、マンションの売却もサポートいたします。ご自宅や所有物件の売却をご検討の方は、ぜひお気軽にご相談ください。

現在、ひかリノベのサービス概要をまとめたパンフレットと施工事例集のPDFデータを無料で配布中です。下記ダウンロードボタンより、どうぞお気軽にご覧ください。